За счет чего в Узбекистане растет ипотечное кредитование

В 2022 году число получателей ипотеки, по данным Центрального банка Узбекистана, в сравнении с прошлогодними показателями выросло на 19%, а объем ипотечного портфеля увеличился на 10 трлн сумов. Значительный ежегодный прирост, который фиксируется на протяжении нескольких лет, является следствием изменения государственной политики в жилищном кредитовании. О том, как поменялся рынок ипотеки в Узбекистане и к чему это привело, в материале «Курсива».

Рынок решает

Реформа ипотечного кредитования стартовала в РУз в 2020 году. Главная цель структурных изменений — сделать коммерческую ипотеку доступной. Ранее основная часть квартир и домов, приобретенных в кредит, покупалась по разным жилищным госпрограммам — 83% всех ипотечных займов выдавалось на льготных условиях. Остальные 17% ипотечных кредитов были на рыночных условиях, которые даже для платежеспособного населения оставались неподъемными. Годовая ставка таких кредитов могла доходить до 32%, первоначальный взнос — от 20%, срок погашения — до 10 лет.

Ключевым фактором, тормозившим развитие ипотечного кредитования в Узбекистане, был ограниченный доступ коммерческих банков к долгосрочному финансированию.

В 2019 году Министерство финансов совместно с Азиатским банком развития (АБР) разработали Программу развития ипотечного рынка в Узбекистане. В рамках программы предусматривалось выделение АБР займа в размере $200 млн «на создание устойчивой системы долгосрочного финансирования ипотечного кредитования на основе рыночных принципов». Первый транш в размере $50 млн был направлен на реформирование государственной системы жилищных субсидий. Остальные $150 млн АБР предоставил в виде займа финансового посредничества.

Как сказал «Курсиву» и. о. директора представительства АБР Энрико Пинали, развитие ипотечного кредитования сопровождалось реализацией правительством Узбекистана реформ до 30 пунктов. Среди них изменения в законодательстве и жилищной политике, повышение привлекательности ипотечного рынка для частного сектора, создание условий для привлечения долгосрочного финансирования, унификация баз данных, открытость информации.

Хорошая компания

Одним из ключевых изменений в сфере жилищного кредитования стало создание Компании по рефинансированию ипотеки Узбекистана (КРИУ). Ее учредителями выступили Минфин и 12 коммерческих банков. На начальном этапе КРИУ рефинансирует ипотечные кредиты коммерческих банков за счет долгосрочных кредитов Азиатского банка развития. Из средств, которые банки получают за счет рефинансирования от КРИУ, выдаются ипотечные кредиты населению под первичное и вторичное жилье, а также кредиты на ремонт жилья.

Среди задач компании — привлечение финансовых ресурсов на отечественном и международном рынках капитала и направление их на рефинансирование ипотечных кредитов, предоставление на основе рыночных принципов финансовых ресурсов коммерческим банкам на выдачу ипотечных кредитов. Кроме того, КРИУ должна заниматься организацией выпуска ценных бумаг, в том числе ипотечных, и их размещением среди инвесторов.

«Важно, чтобы после того как государство и АБР выйдут из Программы развития ипотечного кредитования, Компания могла привлекать так называемые «длинные» деньги. Ведь основная проблема наших банков в том, что они привлекают средства на срочные депозиты и поэтому не имеют ресурсов для выдачи кредитов сроком на 15–20 лет», — отметил Энрико Пинали.

Государство по-прежнему сохраняет свое участие на рынке ипотечного кредитования через финансирование коммерческих банков и субсидирование первоначального взноса или процентной ставки выплачиваемого кредита для социально незащищенных категорий граждан.

С 2020 года КРИУ рефинансировала кредиты коммерческих банков на 1,95 трлн сумов. Лидерами по количеству и объему выданных кредитов являются Ташкент, Ташкентская и Навоийская области. Если в столице заемщики чаще всего оформляли кредиты на 350–400 млн сумов на приобретение 3- и 4-комнатных квартир, то в регионах самыми востребованными были займы на 200–250 млн сумов для покупки 2-, 3-комнатных квартир, а также 250–300 млн сумов под жилые дома на три-четыре комнаты.

Жилье в рост

Принятые меры заметно сказались на динамике роста рынка ипотеки в стране. По данным ЦБ, в 2022 году объем ипотечного портфеля составил 46,4 трлн сумов, в сравнении с 2021 годом показатель вырос на 29,6%. А относительно цифр 2019 года, до начала действия программы АБР, рост ипотечного портфеля превысил 71%.

Ипотечные кредиты в 2022 году получили 70,9 тыс. узбекистанцев, годом ранее — 59,6 тыс. граждан. Вместе с ростом числа получателей займов увеличился и объем кредитования. Банки выдали гражданам в минувшем году 14,4 трлн сумов против 9,8 трлн годом ранее.

В прошлом году банки получали фондирование для ипотеки в основном от Минфина. На эти цели было выделено 10,4 трлн сумов. Это в 1,5 раза выше, чем годом ранее. Для выдачи ссуд финучреждения использовали и собственные средства. На это направили в 4,4 раза больше денег — 3,79 трлн. Компания по рефинансированию ипотеки, напротив, сократила объем кредитования банков по жилищным займам до 460 млрд (-46%).

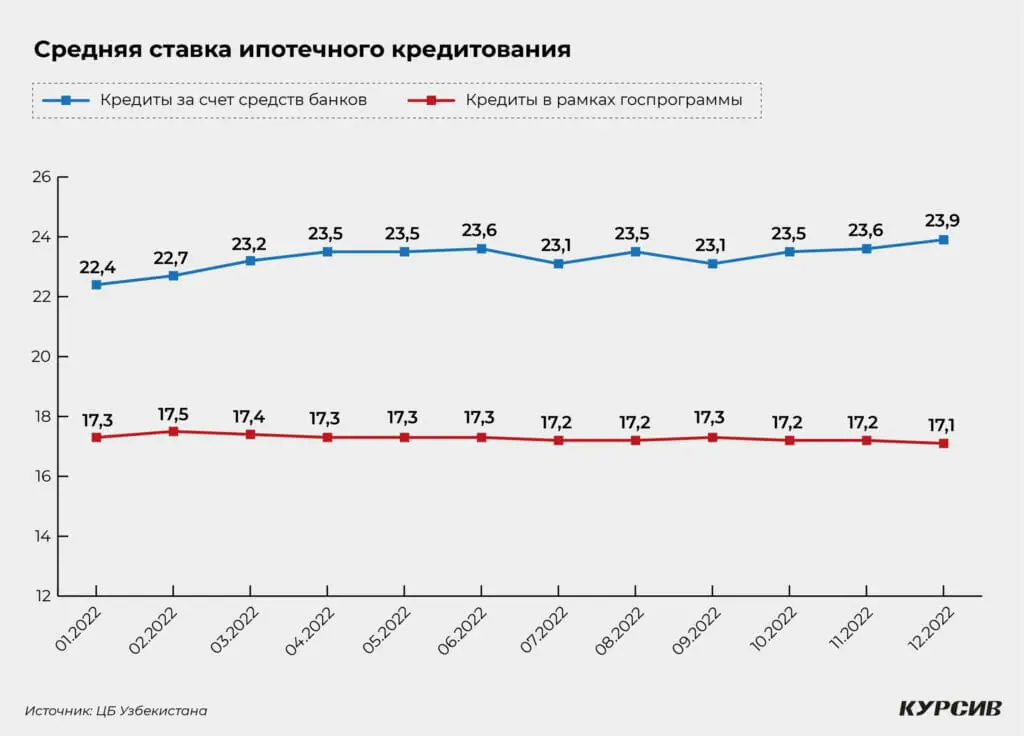

Средняя ставка по ссудам в рамках госпрограмм в прошлом году не превышала 17,5%, а в декабре 2022 года опустилась до минимального уровня в 17,1%. Стоимость кредитов за счет средств банков в декабре, напротив, поднялась до максимального значения в 23,9%.

По словам главы Центрального банка Узбекистана Мамаризо Нурмуратова, регулятор ожидает роста ипотечного кредитования в 2023 году. Главным фактором роста он назвал неудовлетворенность спроса в ипотечных кредитах в предыдущие годы.

«Сейчас в государстве уделяется большое внимание улучшению жилищного обеспечения населения. И в этой части в рамках стратегии развития нового Узбекистана создание жилых комплексов тоже отчасти финансируется через линии ипотечного кредитования. У банков нет таких рисков, что они могут здесь что-то потерять, поскольку большая часть первоначальных взносов и определенная часть процентных платежей населения, особенно малообеспеченных, субсидируется государством», — заявил Мамаризо Нурматов.

Руководитель ЦБ также подчеркнул, что рост ипотечного кредитования в Узбекистане также связан с обеспечением ресурсами банковской системы через Компанию по рефинансированию ипотеки.

Больше метров

По оценке АБР, для удовлетворения растущего спроса на жилье, который обусловлен увеличением населения и недостаточным развитием жилищного строительства, необходимо ежегодно строить порядка 145 тыс. новых единиц жилья до 2040 года.

Развитие ипотечного кредитования повлекло за собой серьезное увеличение темпов строительства. По данным Агентства статистики, в 2022 году объем выполненных строительных работ в РУз составил 130,8 трлн сумов, а темпы роста по отношению к 2021 году достигли 106,6 %. По состоянию на январь 2023 года количество строительных предприятий достигло 46,9 тыс., рост в сравнении с показателями 2019 года составил 37%.

Женщина имеет право

Еще одно из достижений Программы развития ипотечного рынка стало увеличение числа женщин, получающих жилищные кредиты. Согласно документу, 30% ипотечных кредитов должны быть предоставлены женщинам. В 2022 году в Узбекистане женщины-заемщицы получили 40% всех ипотечных займов.

«При рассмотрении заявки учитываются доходы не только женщины, но и других членов семьи. Все это делается для того, чтобы у женщин было имущественное право, поскольку даже с материальной точки зрения само чувство собственности порождает и другие нематериальные ценности, и изменения в поведении. Это основа гендерного равенства», — подчеркнул старший специалист по развитию частного сектора в представительстве АБР в Узбекистане Адхам Кучкаров.

Деньги на энергоэффективность

В ноябре 2022 года Азиатский банк развития принял решение продолжить поддержку Программы ипотечного кредитования в Узбекистане и увеличил финансирование дополнительно на $150 млн. Эти средства пойдут через КРИУ как для рефинансирования ипотеки, так и для поддержки нового кредитного продукта — улучшения жилищных условий. Одно из главных условий получения такого займа — более 60% средств на ремонт жилья должны направляться на повышение энергоэффективности. «Зеленые» кредиты будут предоставляться для улучшения систем отопления и охлаждения, установки солнечных панелей, водонагревателей, энергосберегающих дверей и окон. «Зеленый» заем можно получить при использовании материалов, позволяющих сократить энергопотребление и способствующих смягчению последствий изменения климата.

Для стандартизации оценки кредитных проектов «зеленого» ремонта АБР поможет КРИУ в разработке и внедрении инструментария «зеленого» ремонта, который будет включать в себя оценку соответствия материалов и оборудования принципам «зеленого» ремонта, расчет энергосбережения и сертификат соответствия кредита экотребованиям.

По словам Адхама Кучкарова, внедрение кредита на «зеленый» ремонт будет способствовать повышению осведомленности и принятию конкретных мер по повышению энергоэффективности на уровне домохозяйств.