Один за всех. В Узбекистане ищут инвесторов для приватизации предприятий фармрынка

До конца 2023 года в Узбекистане планируют приватизировать государственное имущество на $1,5 млрд. Это в 1,5 раза больше, чем в прошлом году. В списке объектов есть компании, которыми интересуются не только местные, но и зарубежные инвесторы. Например, недавно прошла сделка по реализации одного из крупнейших банков страны — «Ипотека-банка» — венгерской финансовой группе OTP. Приватизация не обошла и фармацевтическую отрасль. Kursiv Research обсудил с экспертами, какие компании могут заинтересовать инвесторов.

Главный претендент

Продать госдолю в Узбекистане планируют и в ряде предприятий фармацевтического сегмента. Самая ожидаемая сделка — реализация контрольного пакета акций АО «Дори-Дармон». Агентство по управлению государственными активами (АУГА) в июне 2023 года сообщило, что активом заинтересовались три претендента. От потенциальных инвесторов (названия компаний не разглашаются) поступили необязывающие предложения. Но кто из них в итоге станет владельцем 51% акций, пока неизвестно.

Аналитик инвестиционной компании Satori IB Group Иван Орлов в комментарии Kursiv Research отметил ряд плюсов и минусов приватизируемой организации. Среди преимуществ он назвал рыночную позицию.

«Дори-Дармон» — крупнейшая фармацевтическая компания и оператор аптечных сетей в Узбекистане. Население страны и потребление лекарств активно растут, что делает рынок привлекательным для стратегического инвестора», — отметил эксперт.

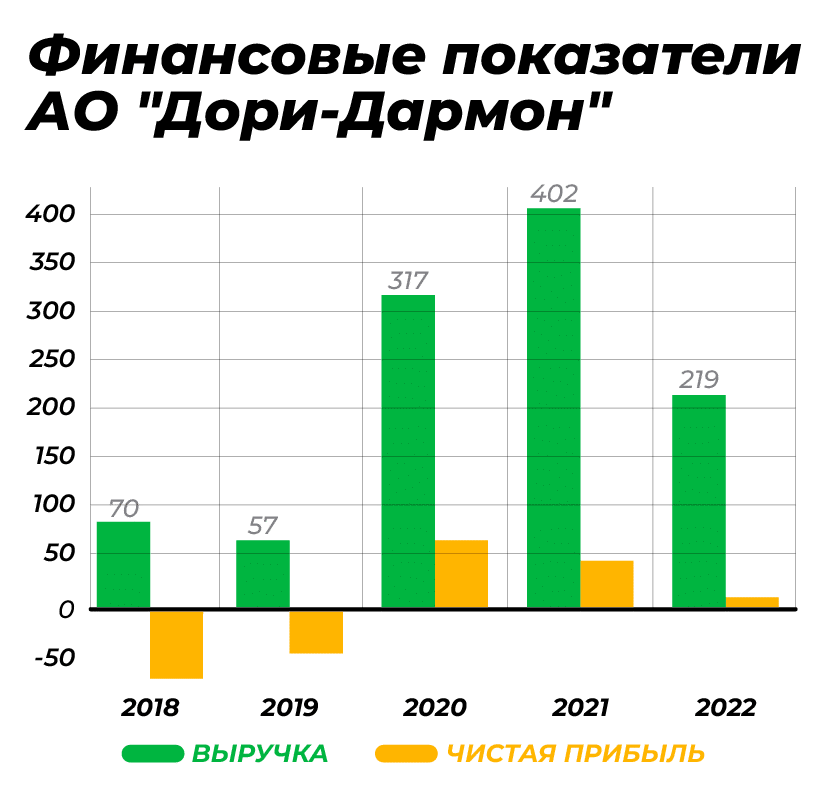

По его словам, вторым плюсом являются сопутствующие бизнесы АО (производство, логистика, исследования, страхование и прочее). Инвестор из смежной отрасли может получать дополнительную выгоду от использования активов «Дори-Дармон» в рамках объединенной организации. Третье преимущество — финансовое состояние. Компания не имеет высокой долговой нагрузки и серьезных финансовых проблем, а в 2020 году преодолела убыточный период.

Инвестиционный аналитик компании Freedom Broker Зевара Матмуродова добавила:«2018 и 2019 года компания закрыла с чистым убытком в размере 56,3 млрд и 48,3 млрд сумов соответственно. После двух убыточных лет в 2020 году во время пандемии выручка выросла в 4,5 раза, до 316,6 млрд сумов, что позволило получить прибыль на 53,8 млрд сумов по итогам года».

Эксперт пояснила, что 2021 год для компании вообще выдался рекордным. Выручка достигла 402,1 млрд сумов (+27% год к году). Но после стремительного роста во время пандемии в 2022 году показатель снизился на 46%, до 218,7 млрд сумов. Прибыль сократилась до 8,1 млрд (-75% год к году). Выручка организации за первое полугодие 2023-го составила 110,5 млрд сумов. Такие результаты, считает аналитик, позволяют предполагать, что выручка в 2023 году либо останется на уровне прошлого года, либо может незначительно вырасти.

Социальный вопрос

Иван Орлов выделил три ключевых риска, которые несет приватизация «Дори-Дармон» для инвесторов предприятия. Во-первых, бизнес компании сильно зависит от лицензирования и рецептурного регулирования. Кроме этого, организация имеет обязательства по обеспечению широких слоев населения (в том числе в труднодоступной местности) лекарствами первой необходимости по установленным государством ценам. Во-вторых, «Дори-Дармон» является крупным поставщиком по государственным контрактам Минздрава Узбекистана. Потенциальный инвестор должен учитывать специфику работы в B2G секторе. В-третьих, Узбекистан сильно зависит от импорта и большую часть фармакологической продукции завозит из-за рубежа.

Зевара Матмуродова высказала схожую позицию о рисках для инвесторов от покупки «Дори-Дармон». По ее словам, за последние несколько лет было создано более 1,7 тыс. социальных аптек. Большая часть из них находится в отдаленной местности. Такие проекты реализуются с целью поддержки социально уязвимых слоев населения. Однако это негативно отражается на прибыльности и рентабельности компании. Связано это с тем, что лекарства в таких аптеках продаются по сниженным ценам, а в некоторых случаях раздаются бесплатно, отметила Матмуродова.

Вне конкуренции

Помимо «Дори-Дармон», в списке приватизируемых объектов есть и другие компании фармацевтической отрасли. Например, планируется продать ООО «Ортомедфармсервис» (госдоля 86,9%), которое производит ортопедические изделия. Предприятие работает в отрасли с 2006 года, в его штате — 50 человек. В списке также есть ГУП «Узмедимпекс» (выполняет госзаказы Минздрава по закупке медикаментов и медтехники) и производитель лекарственных напитков на основе трав ООО «Ферула шифобахш» (госдоля 30%). Такие данные Kursiv Research предоставили в Satori IB Group.

Орлов полагает, что для крупных инвесторов среди этих предприятий нет примечательных. Поэтому «Дори-Дармон» является основным претендентом. Матмуродова считает, что заинтересоваться этим объектом могут стратегические инвесторы из смежных отраслей или конкуренты сети. Таким образом потенциальные новые владельцы фармкомпании могут укрепить свои позиции и расширить долю на рынке.