Сколько заработали банки Узбекистана за первое полугодие

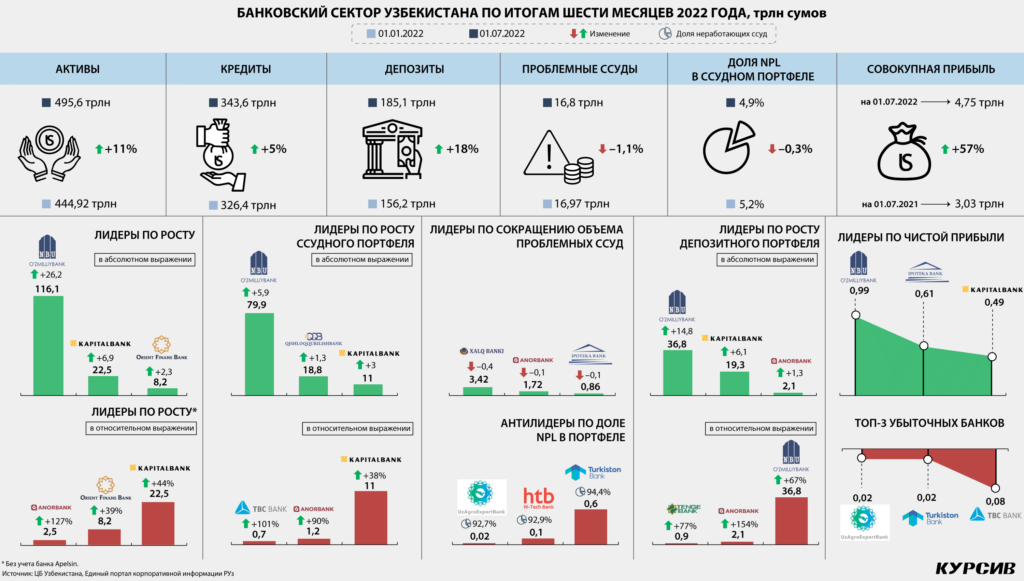

Банки РУз за январь – июнь 2022 года на 57% увеличили совокупную чистую прибыль относительно прошлогоднего аналогичного периода. За последние пять лет это самый значительный рост в первом полугодии.

Депозиты

Наращивали депозитный портфель узбекистанские банки на фоне внешних шоков, которые вынудили ЦБ РУз поднять в марте основную ставку с 14 до 17%. Регулятор сделал это, чтобы предотвратить отток депозитов в национальной валюте. В I квартале сокращение совокупного объема вкладов составило 1,5%. Резкая мартовская девальвация (к середине месяца сум обесценился к доллару на 6,8% по сравнению с началом года) заставила граждан спешно переводить свои вклады из сумовых в валютные. Ажиотаж начал спадать после роста основной ставки. Доходность по сумовым депозитам пошла вверх, и к июню средневзвешенная ставка по срочным вкладам граждан составила уже 21% – максимальное значение за восемь лет. У юрдиц – 17,7%. Снижение инфляционных ожиданий и стабилизация курса сума подтолкнули регулятор опустить ставку сначала в июне (до 16%), а затем в июле (до 15%).

Депозитный портфель банков вырос за полгода до 185 трлн (+18%). Накопления физлиц прибавили почти 12 трлн (+32%), а юрлиц – 17 трлн (+14%). Сум девальвировал к доллару за шесть месяцев всего на 0,3%, поэтому валютная переоценка существенно не повлияла на это увеличение (41,1% депозитов в РУз — в иностранной валюте).

В абсолютном выражении банки смогли нарастить свои портфели на 28,9 трлн сумов за полугодие. В первой тройке по росту Узнацбанк (+14,77 трлн), Капиталбанк (+6,1 трлн) и Анор (+1,3 трлн). В относительном выражении первенство досталось Анору (+154%), за ним следуют Tenge (+77%) и Узнацбанк (+67%). Последний увеличил объем депозитов в основном благодаря корпоративным клиентам. Капиталбанк и Tenge росли за счет вкладов населения. У Анора обе группы клиентов делят депозитный портфель пополам и рост за полугодие был почти синхронным: у граждан и корпоратов прибавилось 639 и 638 млрд соответственно.

Кредиты

В абсолютном выражении рост кредитного портфеля банков был скромнее, чем депозитного, – на 17,2 трлн (+5%). Совокупное значение достигло 343,6 трлн. «Физики» внесли наибольший вклад в этот рост. У них прибавилось 11 трлн (+16%), а у юрлиц – только 6 трлн (+2,5%). Первая группа активно брала ипотечные кредиты. В данном сегменте можно наблюдать увеличение портфеля на 4,7 трлн, до 40,6 трлн (+13%). Микрозаймы подросли на 5,7 трлн (+60%), до 15 трлн.

Кредиты на рынке дорожали вместе с ростом основной ставки. Средневзвешенное значение для физлиц в марте было на уровне 21,8%, к маю оно поднялось до 23,5%, а в июне немного уменьшилось – до 23,3%. У юрлиц наблюдалась похожая ситуация: рост с 20,2 до 22,7, а затем снижение до 22,4%.

На передовой по росту портфеля в абсолютном выражении стоят Узнацбанк (+5,9 трлн), Капиталбанк (+3 трлн) и Кишлок курилиш банк (+1,3 трлн). В относительном выражении – TBC (+101%), Анор (+90%) и Капиталбанк (+38%). У Узнацбанка львиная доля кредитов (90%) сосредоточена в корпоративном сегменте. На него и пришелся основной рост. Грузинский TBC и местный Анор работали преимущественно с физлицами. Капиталбанк в начале года имел перевес в совокупном портфеле в сторону юрлиц. Однако за шесть месяцев ситуация поменялась благодаря бурному росту кредитования граждан. Теперь 58% займов приходятся на население. У Кишлок курилиш банка два сегмента делят портфель почти пополам.

По качеству совокупного кредитного портфеля банки чувствуют себя чуть лучше, чем в начале года. Объем просроченных кредитов снизился на 1,1% за полугодие – с почти 17 до 16,8 трлн. Доля NPL в портфеле сократилась с 5,2 до 4,9%. Основная часть банков имеют просрочку в пределах среднего значения. У тройки антилидеров почти все кредиты токсичные, это Туркистон (94,4%), Hi-Tech Bank (92,9%) и Узагроэкспортбанк (92,7%). Все они вошли в пул убыточных фининститутов в первом полугодии.

Прибыль

«Дочка» казахстанского Халыка (Tenge банк) в I квартале тоже уходила в минус по прибыли. Такой результат был вызван тем, что оценка возможных убытков по кредитам и лизингу на 1 апреля у Tenge составила 59,6 млрд сумов. Это в 253 раза больше, чем было год назад. Банки отражают в этой статье резервы для потенциально проблемных активов. Повод для волнения у банка был: если на начало марта доля NPL составляла 2,6%, то к 1 мая поднялась до 8,9%. Зампредседателя банка Улугбек Таваккалов рассказывал «Курсиву», что финучреждение планировало выйти в прибыль во II квартале. Из свежей отчетности видно, что банку удалось это сделать и заработать 15,6 млрд. Правда, это более чем вдвое меньше, чем за тот же период прошлого года.

Банковский сектор Узбекистана за шесть месяцев получил 4,75 трлн (+57%) прибыли. В тройке лидеров по объему оказались Узнацбанк (986 млрд), Ипотека-банк (608,4 млрд) и Капиталбанк (486,8 млрд). У первого игрока рост был вдвое, у второго – в 1,5 раза, а у последнего – втрое. В отличие от прошлого года в первую тройку попал частный банк (Капиталбанк), тогда как в прошлом году в лидерах были только государственные игроки.

По оценке «Курсива», частные финучреждения в РУз используют свои ресурсы для получения прибыли эффективнее, чем государственные. Рентабельность капитала (ROE) госбанков в целом составила 9,5% на 1 июля, а частных – 28%. Это значение показывает, сколько чистой прибыли генерирует финучреждение на 1 сум капитала.

На пресс-конференции 21 июля председатель правления ЦБ Мамаризо Нурмуратов на вопрос «Курсива» о такой разнице в эффективности работы банков ответил, что через «свои» банки государство реализует программы развития и это не всегда положительно сказывается на рентабельности. «Наши государственные крупные банки связаны с обслуживанием социально значимых государственных программ – развитие среднего предпринимательства, реализация инвестиционных программ. А там маржинальность меньше», – резюмировал глава ЦБ.

Сейчас в РУз работают 33 банка. Из них 12 являются государственными, в сумме они заработали за полгода 2,8 трлн, а все частные банки – почти 2 трлн.