Трансфертное ценообразование в Узбекистане

Экономика Узбекистана динамично развивается. Не исключено, что в ближайшие годы налоговые органы могут предпринять дополнительные шаги, чтобы повысить прозрачность налогообложения. Поэтому сейчас самое время задуматься о последствиях несоблюдения требований по трансфертному ценообразованию (ТЦ) и предпринять меры для соответствия требованиям налогового законодательства. Что такое трансфертное ценообразование и какими правилами оно регулируется, рассказали в компании Deloitte.

На расстоянии «вытянутой руки»

Налоговые органы по всему миру не зря пристально следят за налогообложением международных групп. Компании одной группы могут устанавливать условия сделок, при которых прибыль специально выводится в страны с более низкими налогами. Тем самым снижается налоговая нагрузка на всю группу в целом. Взаимоотношения между компаниями с целью снижения налоговой нагрузки группы и есть трансфертное ценообразование.

«Вследствие бурного роста экономики налоговые органы Узбекистана также представили правила трансфертного ценообразования. Теперь налогоплательщики обязаны руководствоваться принципом «вытянутой руки» при заключении сделок. Другими словами, для целей налогообложения налогоплательщики должны взаимодействовать исключительно на рыночных условиях», — рассказала «Курсиву» старший менеджер департамента налогов и права компании «Deloitte» Елена Цурка.

На заметку налогоплательщику

С 1 января 2022 года в Налоговом кодексе РУз действует раздел правил трансфертного ценообразования. Теперь налогоплательщики в Узбекистане должны подготовить так называемую документацию по трансфертному ценообразованию. В ней они должны раскрыть параметры сделок и доказать, что заключают их на рыночных условиях. Налоговым органам нужно убедиться, что налогоплательщики не выводят капитал из страны, чтобы занизить налоговые обязательства.

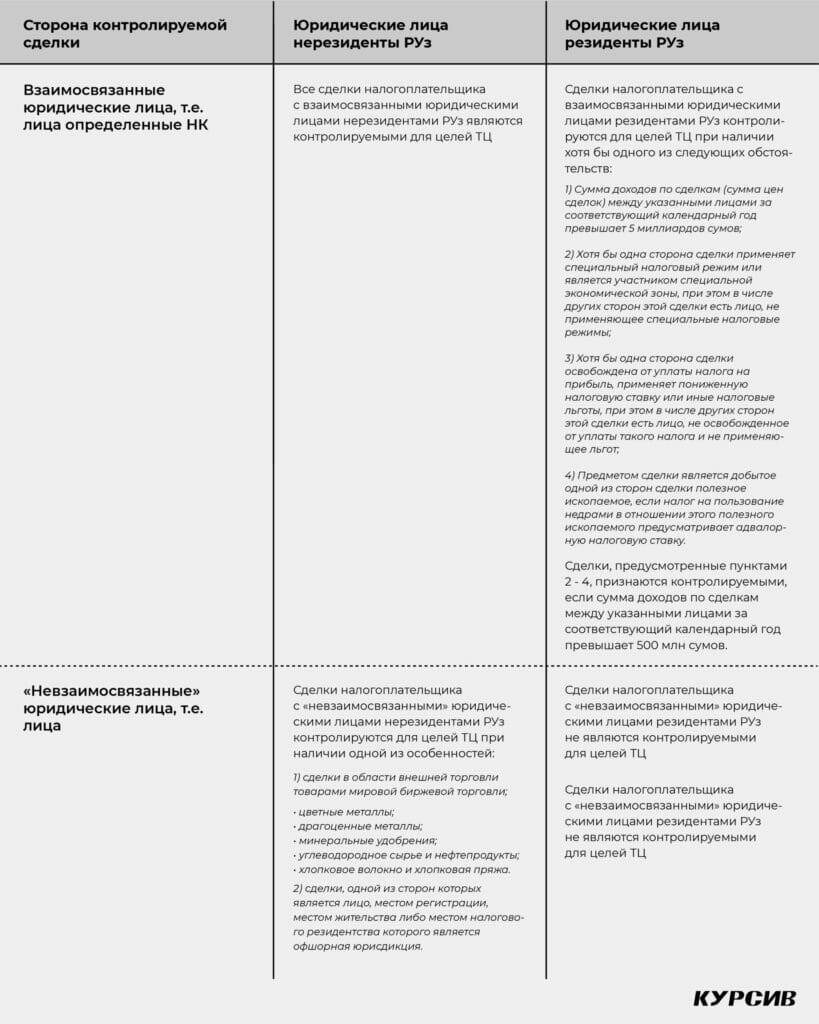

Уже с 1 июня 2023 года налоговые органы могут запросить документацию по ТЦ за 2022. Ее нужно предоставить в течение 30 календарных дней. Отчитываться налогоплательщики будут не по всем сделкам, а по определенным, «контролируемым». Их перечень определяется новыми правилами ТЦ. К ним относятся: а) все сделки узбекских налогоплательщиков со взаимосвязанными нерезидентами, б) сделки по определенным критериям со взаимосвязанными резидентами и в) внешнеторговые сделки с невзаимосвязанными нерезидентами.

Воспользовавшись матрицей сделок, составленной на основе Налогового кодекса Узбекистана, можно быстро определить, на какие сделки распространяется контроль по ТЦ. На них и нужно обратить внимание:

Когда перечень контролируемых сделок определен, необходимо проанализировать их условия, чтобы правильно определить рыночную цену. Для этого в Налоговом кодексе предусмотрены специальные методы.

Помимо документации, нужно сдать в налоговые органы уведомление с краткой информацией о сделках. Его следует подать не позднее срока представления годовой финансовой отчетности за календарный год, в котором они совершались. Только после определения контролируемых сделок налогоплательщик может приступать к подготовке документации ТЦ.

Введение правил

«Правила трансфертного ценообразования в налоговом законодательстве Узбекистана – это лишь первые шаги навстречу прозрачности налогообложения и противодействию размывания налоговой базы», — подчеркнула старший консультант департамента налогов и права компании «Deloitte» Лаура Кузахметова.

Трехуровневая ТЦ-отчетность

Многие передовые экономики следуют рекомендациям ОЭСР (Организация экономического сотрудничества и развития) по трехуровневой ТЦ-отчетности. Эта отчетность предоставляет еще более детальную информацию о деятельности международных групп.

В РУз еще нет требований подачи трехуровневой отчетности. Однако узбекские мультинациональные группы с «дочками» в Европе уже работают с таким форматом. В некоторых странах подобная отчетность уже становится публичной для субъектов крупного и среднего бизнеса.

Этот шаг свидетельствует, что с каждым годом налоговые органы по всему миру внедряют новые механизмы, чтобы повысить прозрачность налогообложения и пресечь вывод прибыли за рубеж. К слову, несоблюдение требований ТЦ в ЕС может привести к значительным штрафам и санкциям вплоть до уголовного преследования.