Победа турбулентного периода: чего ждать от UzAuto Motors на фондовом рынке Узбекистана

Около 2,8 млрд сумов потратит автоконцерн UzAuto Motors на выплату дивидендов своим новым акционерам в 2023 году. Совладельцами завода стали более тысячи узбекистанцев в результате IPO, которое состоялось в феврале. Теперь бумаги компании можно купить на вторичных торгах фондовой биржи. Kursiv Research разбирался, какие перспективы есть у АО на рынке капитала.

Кто есть кто

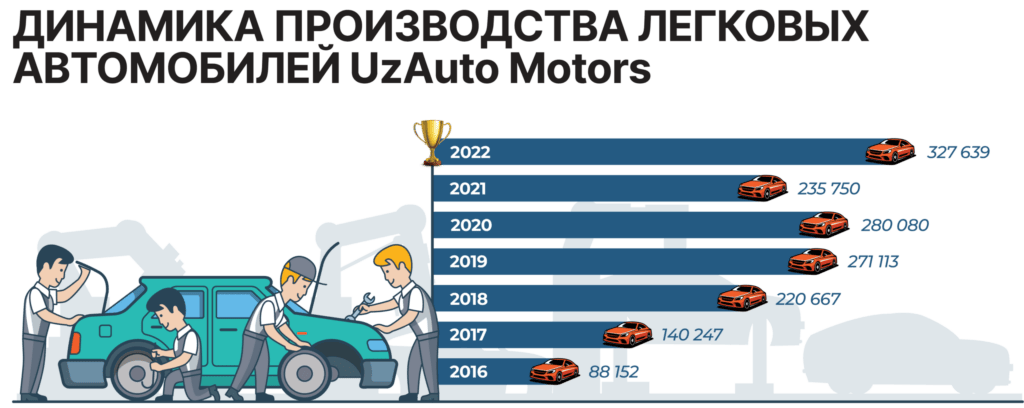

По итогам 2022 года UzAuto Motors возглавил список автопроизводителей СНГ. С конвейера сошло рекордное число легковых машин – 327,6 тыс. Для сравнения: «АвтоВАЗ» за тот же период выпустил более 200 тыс.

Узбекистанская компания работает в партнерстве с General Motors (GM). Соглашение с американским автогигантом действует на основе роялти. За каждую единицу реализованной продукции предприятие платит фиксированную сумму. Завод выпускает меньше десятка моделей Chevrolet, но расширяет свою линейку. В прошлом году стартовало производство Tracker, а в феврале текущего – Onix.

Увеличение мощностей требует серьезных вложений. Новые модели собирают на глобальной платформе GM Global Emerging Markets (GEM). Для ее запуска реализовали инвестпрограмму на $427,6 млн. Площадка позволяет производить несколько видов транспорта без внедрения дополнительных инженерных решений.

В перспективе компания планирует довести объем выпуска машин до 500 тыс. единиц в год, а затем – до 1 млн. Сейчас завод обеспечивает автомобилями не только местный рынок, но и зарубежный. Самый крупный покупатель Chevrolet – это Казахстан, где проходит крупно- узловая сборка (SKD).

Народная распродажа

Для своих проектов компания привлекла 56,9 млрд сумов ($5 млн) в ходе IPO. По объему средств это публичное размещение стало крупнейшим в республике. Всего на покупку акций АО поступило 1383 заявки. Из них больше одной тысячи поступило от физлиц-резидентов.

В общем объеме размещения перевес был в сторону институциональных инвесторов (80%), а граждане купили оставшиеся 20%, то есть вложили около $1 млн.

Всего удалось продать 0,29% акций компании, хотя первоначально планировалось реализовать до 5%. Из этого можно заключить, что вовлеченность граждан в данный процесс могла быть и выше.

Для проведения своего IPO UzAuto Motors привлек андеррайтера Freedom Broker. Советник генерального директора по международному развитию Freedom Holding Corp. Валентина Макажанова рассказала: «Прогнозировалось, что спрос на акции превысит предложение, так как товарами данной компании пользуются более трех миллионов жителей Узбекистана.

Думали, что большую часть раскупят резиденты, средний чек будет $200–500, а в размещении поучаствуют как минимум 15–20 тысяч физических лиц». По мнению представителя Freedom Broker, это IPO показало, что необходима большая работа по просвещению.

Несмотря на популярность и узнаваемость бренда UzAuto Motors, низкая финансовая грамотность и отсутствие культуры инвестирования в ценные бумаги отразились на результатах. Люди просто не разобрались, как на этом заработать, считает Макажанова.

«В ожидании очередных IPO нужно уже сегодня на уровне государственных СМИ проводить PR-кампанию предстоящих размещений и разъяснять узбекистанцам, что такое IPO, для чего это делается и какие преимущества получает человек, если становится акционером крупнейших национальных компаний», – резюмировала Валентина Макажанова.

Генеральный директор Portfolio Investments Мунир Якубов назвал еще одну причину скромного результата IPO. По его мнению, рынок посчитал цену размещения завышенной, а время это подтвердило. «Внутренний фондовый рынок Узбекистана небольшой и неликвидный, нет никаких мостов с международными площадками, поэтому цена должна была быть соответствующей», – считает глава компании. По его мнению, хороший дисконт к стоимости размещения для внутреннего рынка помог бы увеличить спрос, а эмитент мог бы отбить всю упущенную разницу на последующем международном размещении. Но этого не произошло, что может быть хорошим уроком для других организаций, отметил Мунир Якубов.

UzAuto Motors — инвестиция со скидкой

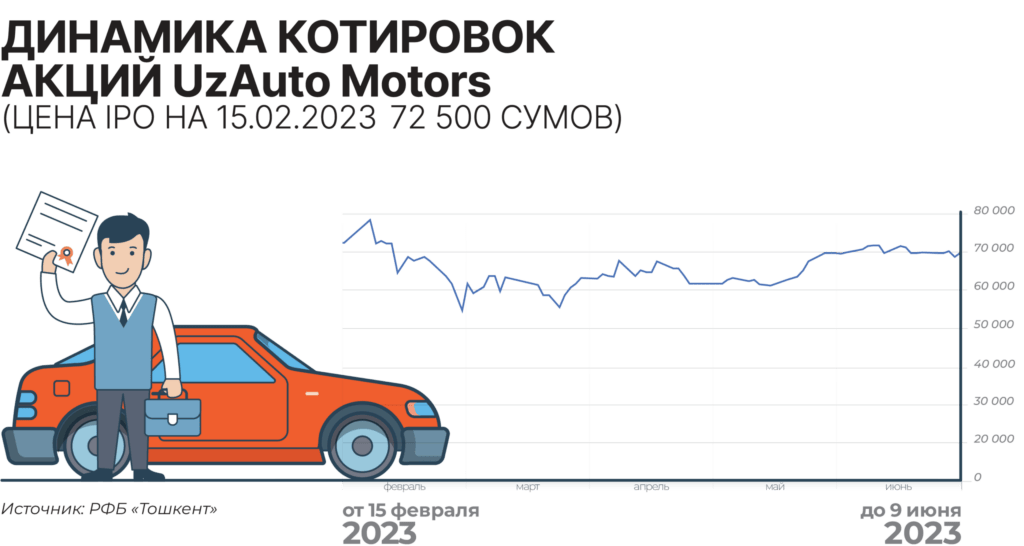

Дисконт на акции UzAuto Motors все же был, но составил он скромные для развивающегося рынка 20%. Аналитики оценили стоимость компании почти в $2,2 млрд с учетом прогнозов реализовать инвестиционные проекты. В расчет взяли планы по увеличению мощности производства АО до 500 тыс. автомобилей в год. С 20-процентным дисконтом цена компании была около $1,8 млрд, а стоимость одной акции в сумах – 72,5 тыс.

В первый день торгов на бирже, 20 февраля, бумаги автоконцерна поднялись на 8,5%, а потом корректировались к 70 тыс. сумов. В марте и апреле акции компании периодами торговались по 60 тыс. за штуку и меньше. Однако после объявления о том, что АО собирается провести собрание акционеров с вопросом о дивидендах, котировки вновь превысили 70 тыс.

Дивидендная политика UzAuto Motors предусматривает, что АО будет направлять на эти цели не менее 30% чистой прибыли. Как упоминалось выше, новые владельцы бумаг в общей сложности получат 2,8 млрд в этом году, что равно 3538 сумам на акцию. Аналитики Freedom Broker уверены, что бумаги завода подходят для долгосрочного инвестирования, а их популярности будут способствовать важные корпоративные события и хорошие финансовые результаты. В будущем стоимость акции может превысить 90 тыс. за штуку. При этом отметим, что Freedom Broker является маркетмейкером по этим акциям с марта 2023 года.

Первый шаг

Государство ранее было единственным владельцем UzAuto Motors. IPO компании дало старт большой программе приватизации. В постановлении правительства за август 2022 года есть список из более двух десятков эмитентов, которые собираются привлекать деньги на фондовом рынке. В этом году президентским постановлением утверждена новая программа народного IPO 40 компаний и банков.

«Зарубежный опыт показывает, что через IPO государственных компаний можно развить местный рынок капитала, – полагает генеральный директор Bluestone Investment Bank Азиз Вахидов. – Самым эффективным путем было бы привлечение иностранных фондов по крупным активам, таким как Навоийский и Алмалыкский горно-металлургические комбинаты. Продавая акции только гражданам, невозможно привлечь большие суммы. Поэтому нужны крупные фонды в качестве якорных инвесторов».

Мунир Якубов напомнил, что успех любых продаж зависит не только от качества и количества товара, но и от объема спроса на этот товар. Локальный спрос на акции очень мал – самая ликвидная акция имеет дневной оборот на РФБ «Тошкент» менее $15–20 тыс. Решить проблему можно за счет расширения рынка, считает генеральный директор Portfolio Investments. А для прихода иностранных инвесторов нужны компании-бренды, и на эту роль подойдут вышеназванные НГМК и АГМК.

Для прихода крупных иностранных инвесторов Узбекистану необходимо также установить отношения с международными депозитариями, такими как Clearstream и Euroclear, считает Азиз Вахидов. «Если бы мы имели отношения с ними, тогда международным фондам не обязательно было бы открывать отдельный счет в нашем Центральном депозитарии. Был бы просто зеркальный счет, а они могли бы хранить и контролировать свои ценные бумаги через свой депозитарий. У международных фондов нет времени, чтобы проходить через сложный процесс открытия счета в нашем Центральном депозитарии», – подчеркнул гендиректор Bluestone Investment Bank.

По его мнению, когда государственные компании Узбекистана покажут пример успешных IPO, тогда мы увидим на рынке и частных игроков, которые будут привлекать капитал таким способом.