По мнению специалистов McKinsey Global Institute, в следующем десятилетии мировая экономика может развиваться по четырем вероятным сценариям.

За последние 20 лет глобальный баланс, включающий экономическое здоровье и благосостояние, рос намного быстрее, чем ВВП. Поскольку процентные ставки поддерживались на низком уровне для стимулирования экономики, цены на активы и долг росли.

В период с 2000 по 2021 год к ценным бумагам добавилось $160 трлн, поскольку цены на активы резко выросли на фоне низких процентных ставок. На каждый доллар инвестиций приходилось $1,90 долга. Между тем, рост производительности в странах G-7 замедлился до вялотекущей ползучести.

С 1980 по 2000 год производительность росла на 1,8% в год. С 2000 по 2018 она замедлилась более чем в два раза, увеличиваясь всего на 0,8% в год. Слишком большие сбережения преследовали слишком мало продуктивных инвестиций, создавая классическую вековую стагнацию.

«Большинство руководителей сегодня большую часть своей профессиональной жизни прожили в этой среде. Но будущее может быть совершенно иным, и диапазон вероятных среднесрочных сценариев сегодня необычайно широк. В результате интуиция, которая до сих пор хорошо служила многим бизнес-лидерам в их карьере, может начать уводить их в сторон», — пишут авторы доклада.

В то время как действуют структурные силы, которые могут подтолкнуть инфляцию к росту, обязательства центральных банков по сокращению инфляции могут привести к корректировкам и сокращению доли заемных средств. Увеличение инвестиций наряду с распространением цифровых технологий и искусственного интеллекта может повысить производительность и помочь миру преодолеть чрезмерный баланс.

Возврат к прошлому

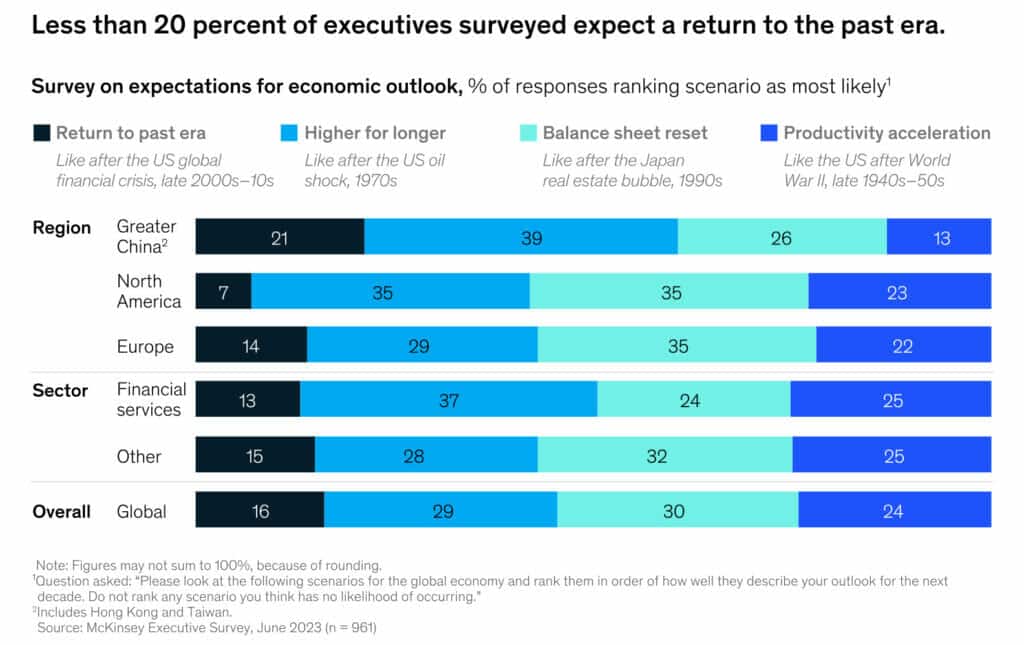

По результатам опроса 1000 руководителей компаний, наиболее вероятен сценарий прошлой эпохи. Так считают около 84%. Остальные респонденты распределились поровну между оставшимися тремя вариантами. Руководители финансовых служб и группа из примерно 50 руководителей высшего звена крупных управляющих активами, опрошенные отдельно, считали более вероятным сценарий Higher for longer, при котором инфляция и процентные ставки останутся высокими в течение большей части предстоящего десятилетия.

«Немногие респонденты ожидают возврата к прошлому, что, вероятно, является отражением многочисленных долгосрочных сдвигов, которые происходят в настоящее время. Как они будут развиваться, конечно, неясно», — считают в McKinsey Global Institute.

Непрерывный рост глобального баланса на протяжении последних двух десятилетий в основном был обусловлен ограниченными инвестициями в производственные цели и избытком сбережений, что привело к снижению процентных ставок и стимулировало рост задолженности и цен на активы.

Это может измениться, если инвестиции в производство возрастут. Переход к нулевому показателю потребует больших затрат. Недавний стресс в цепочках поставок, вызванный как пандемией COVID-19, так и вторжением России в Украину, привлек внимание к устойчивости цепочек поставок. Некоторые из них реконфигурируются, что требует инвестиций. Увеличение расходов на оборону также может представлять собой область для инвестиций.

Сценарий ускорения производительности тоже вполне возможен. Около четверти руководителей считают это наиболее вероятным из четырех, и многие считают, что это может произойти при условии принятия правильных мер.

Как компании могут обезопасить себя?

Некоторые фирмы могут захотеть сделать ставку на один сценарий, в то время как другие могут предпочесть предусмотреть несколько вариантов. Возврат к прошлой эпохе — это, по сути, обычный бизнес со всеми вытекающими отсюда рисками. Чтобы подготовиться к трем вариантам, которые предполагают значительные изменения, могут потребоваться конкретные действия.

Higher for longer. Предприятия могли бы использовать трехсторонний подход к ценообразованию, закупкам и производительности, чтобы реагировать на повышение цен на сырье и заработной платы. Они также могли бы изменить структуру бизнес-портфеля, чтобы извлечь выгоду из роста и высоких капитальных затрат и защитить себя от растущих затрат на вводимые ресурсы и рабочую силу. Фирмы могли бы также усилить свое внимание к обеспечению доступного сегмента рынка по мере снижения неравенства. Инвесторы, стремящиеся защитить активы и богатство от инфляционной эрозии, также нашли бы среду с более высокой доходностью. Финансовым учреждениям потребуется пересмотреть бизнес-модели, привязанные к постоянно растущим балансовым отчетам. Банки, например, могли бы стремиться дополнять чистый процентный доход бизнес-моделями, более основанными на комиссионных, и меньше полагаться на управление капиталом для богатых.

Balance sheet reset. Гибкая база затрат, снижение долгового риска и «прочные балансы» могли бы помочь предприятиям повысить устойчивость в этом сценарии. Предприятия могли бы также подумать о том, как обеспечить гибкость своей базы затрат в случае резкого экономического спада. Они также могут сократить задолженность, ограничить влияние рыночных цен на акции и недвижимость и выявить должников, которым при таком сценарии может быть трудно расплатиться. Точно так же инвесторы будут стремиться к защите от корректировок активов и дефолтов. Хранение наличных было бы не худшим вариантом в этом сценарии.

Финансовые учреждения могут пережить ситуацию, мало чем отличающуюся от лет после финкризиса 2008-2009 годов. Могут появиться значительные возможности для консолидации и слияний и поглощений, включая ситуации бедствия, что делает подготовку необходимой.

Productivity acceleration. Чтобы извлечь выгоду из ускорения роста, имело бы смысл инвестировать в технологии, новые мощности и автоматизацию, чтобы обеспечить рост рынка с опережением конкурентов. Компании, которые способствуют повышению производительности могут получить значительную прибыль.

Человеческий капитал и материалы могут быть в дефиците. Поэтому предприятиям стоит озаботиться тем, как обеспечить доступ к высоконкурентным рынкам этих ресурсов. По мере роста процентных ставок фирмам было бы разумно заблаговременно привлекать долгосрочное финансирование.

Кроме того, инвесторы могли бы найти возможности в растущих акциях и столкнуться со встречным ветром процентных ставок в сфере недвижимости. Финансовые учреждения могли бы воспользоваться широкими возможностями для финансирования капитальных проектов и бизнеса.

Напомним, ранее Азиатский банк развития повысил прогноз роста экономики Узбекистана на 2023 и 2024 годы после того, как экономический рост в первой половине 2023 года превзошел ожидания из-за увеличения инвестиций и наращиванию промышленности.