Kursiv представляет первый рейтинг банков Узбекистана

Изображение: Андрей Девоченко / «Курсив»

Kursiv представляет вашему вниманию интегральный рейтинг банков Узбекистана, который отражает их финансовое состояние и эффективность в 2023 году. Банки ранжированы исходя из информации о величине активов и капитала, размере прибыли, объеме кредитного и депозитного портфеля, показателях рентабельности и доли проблемных займов. Частичное или полное воспроизведение материала возможно только при наличии действующей гиперссылки на него.

Как чувствовал себя банковский сектор в 2023-м

Капитал, активы, прибыль

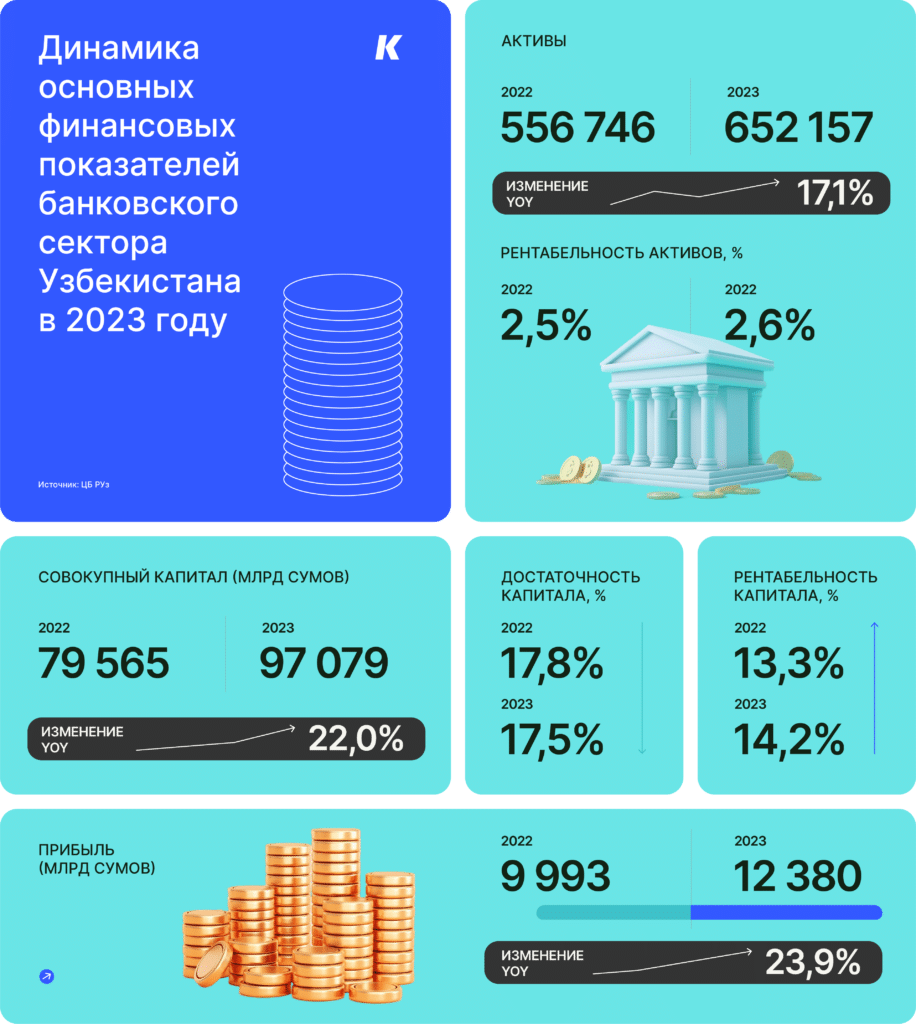

По итогам 2023 года совокупные активы узбекистанских банков выросли на 17,1%, собственный капитал — на 22%, прибыль — на 23,9%. Показатели рентабельности активов и капитала также улучшились — с 2,5 до 2,6% и до 13,3 и 14,2% соответственно. При этом доля высоколиквидных активов в совокупных снизилась с 19,4 до 14,9%.

По абсолютному размеру активов тройка лидеров осталась неизменной с позапрошлого года — Узнацбанк (127,5 трлн сумов), Узпромстройбанк (74,6 трлн сумов) и Агробанк (66,7 трлн сумов).

Те же три финучреждения, только в другом порядке, лидируют по размеру собственного капитала: Узнацбанк (17,8 трлн сумов), Агробанк (12,3 трлн сумов) и Узпромстройбанк (8,7 трлн сумов), как и годом ранее.

По росту активов всех опередили AVO bank (+259,6%), Oktobank (+180,8%) и Uzum Вank (+153,5%). Среди фининститутов с госдолей быстрей всего активы росли у Агробанка (+25,7%).

Лучший показатель роста прибыльности среди госбанков у Народного банка, который увеличил чистую прибыль в 31,5 раза, с 7,9 млрд до 248,5 млрд сумов. Среди частных банков на общем фоне выделяются Tenge Bank и Anorbank, у которых чистая прибыль выросла в 9 и 3,4 раза соответственно.

На 1 января 2024 года капитализация четырех банков — Poytaxt Bank, Yangi Bank, Hayot Bank и AVO bank — была ниже установленной ЦБ РУз нормы достаточности уставного капитала в 200 млрд сумов.

Кредиты

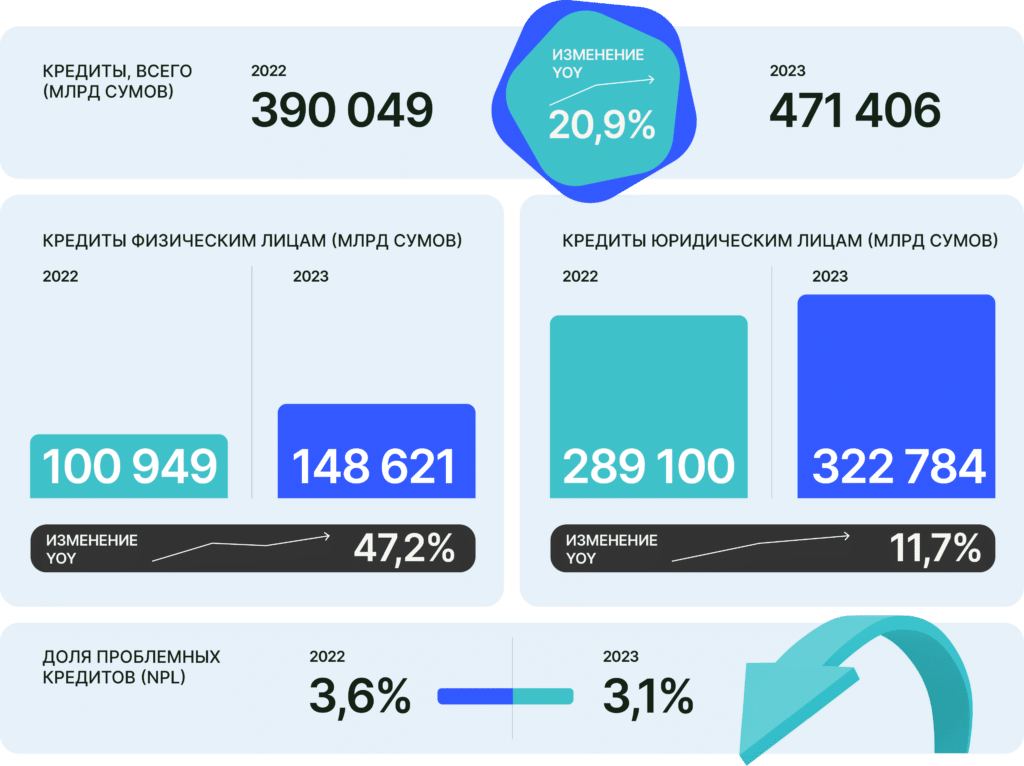

Кредитный портфель банковского сектора за год увеличился почти на 21%. При этом основными драйверами роста стали займы физическим лицам, которые прибавили 47,2%, и девальвация сума, так как около 45% портфеля составляют кредиты в иностранной валюте.

В кредитном портфеле «физиков» доля потребительских займов увеличилась с 23 до 30%, микрозаймов — с 14,5 до 16,5%. Доля ипотечных кредитов, напротив, снизилась с 46 до 39%.

По общему объему кредитов лидируют Узнацбанк (99,4 трлн сумов), Узпромстройбанк (57,1 трлн сумов) и Агробанк (54,5 трлн сумов). По кредитам для «физиков» впереди всех Ipoteka bank (21,3 трлн сумов), Kapitalbank (19 трлн сумов) и Народный банк (15,7 трлн сумов).

Самый быстрый рост продемонстрировал кредитный портфель TBC Bank (+147,5%), за ним следуют Kapitalbank (+72,5%), Asia Alliance Bank (+70,8%) и Tenge Bank (+70,1%).

Доля проблемных кредитов, отсроченных на более чем 90 дней, за год снизилась с 3,6 до 3,1%, их общий объем составил 16,6 млрд сумов. Среди банков с госдолей самые высокие показатели у Банка развития бизнеса (8,9%) и Народного банка (7,6%).

Среди «частников» наиболее критическая ситуация сложилась в Octobank, у которого проблемные займы составляют 85,2% кредитного портфеля.

У семи банков проблемные кредиты на начало этого года отсутствовали. Это KDB Bank, Uzum Bank, Yangi Bank, Hayot Вank, Apex Вank, AVO bank и Smart Вank.

Депозиты

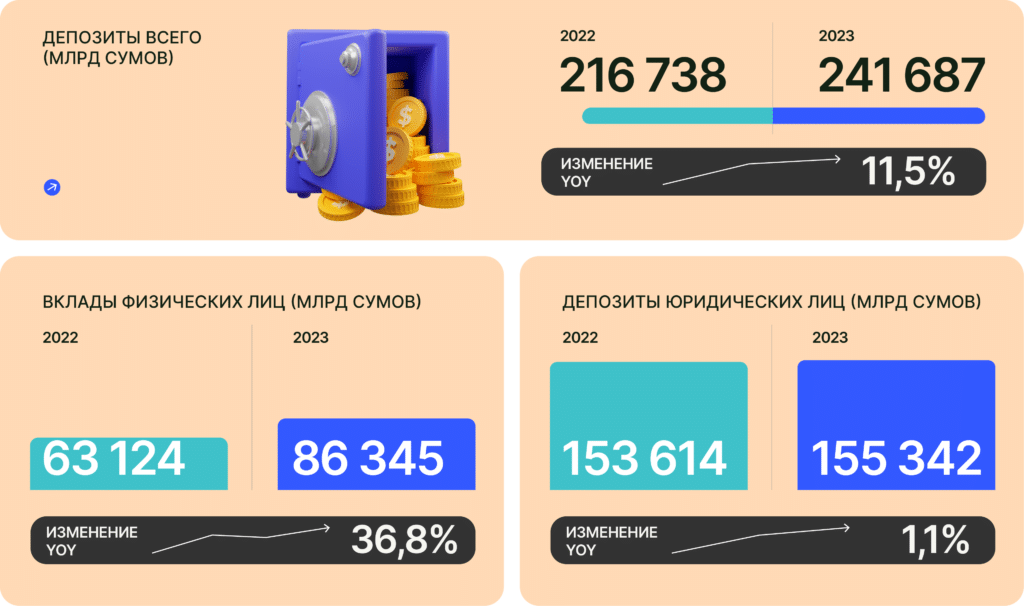

Депозитная база банковского сектора выросла на 11,5%, этот рост почти полностью обеспечен вкладами «физиков» (+36,8%). Сберегательные настроения узбекистанцев подогревались рекордными за последние девять лет ставками по срочным вкладам. Среднесрочная доходность по сумовым депозитам физлиц достигла пиковой отметки в 21,7% в августе, после чего произошла небольшая коррекция. При этом потолком для доходности по срочным вкладам юрлиц стали 17,9%. На этой отметке после многочисленных коррекций и закончился год.

Свою лепту внесла и девальвация сума, которая особенно сильно ощущалась в III квартале. Так как почти треть депозитов хранится в иностранной валюте (32%), обесценение нацвалюты привело к росту портфеля.

Узнацбанк занимает первое место по общему объему депозитов (32,9 трлн сумов), но по вкладам физлиц впереди — Kapitalbank (16 трлн сумов).

Лидером по скорости роста депозитной базы стал AVO bank (почти в 10 раз). Среди банков с госдолей по этому показателю лидирует Turon bank (+33,5%).

В 2023 году произошли изменения в институциональном ландшафте банковского сектора. В конце 2022 года ЦБ отозвал лицензии у «Туркистонбанка» и Hi-Tech Bank. На рынок вышли четыре новых необанка — Smart Вank, Yangi Вank, Hayot Вank и Apex Вank. Таким образом общее число банков выросло с 33 до 35.

Как мы считали

Для составления рейтинга мы использовали данные, которые публикуют сами финучреждения по Национальным стандартам бухгалтерского учета (НСБУ). Это размер активов банка, собственный капитал, прибыль, кредитный портфель, депозиты физических лиц. К этому мы добавили три важных показателя эффективности финучреждений: рентабельность активов и капитала, а также долю проблемных займов в общем кредитном портфеле.

Чтобы учесть в рейтинге всю имеющуюся в нашем распоряжении финансовую информацию, мы применили метод кластерного анализа. Этот метод позволяет разбить множество финучреждений на группы (кластеры) банков, которые очень похожи друг на друга, но при этом отличаются от других банков по всем или нескольким показателям.

Мы использовали алгоритм кластерного анализа, который называется PAM(Рartitioning Аround Medoids). В отличие от других алгоритмов он наименее чувствителен к так называемым «выбросам» — экстремально большим или малым значениям. Суть алгоритма в том, что он выбирает из множества банков такие, различия которых с остальными банками в группе минимальны. Чтобы наши исходные данные были соразмерными, то есть выражались в одних и тех же единицах измерения, мы провели их нормирование — вычли из каждого значения среднее арифметическое переменное и разделили на стандартное отклонение.

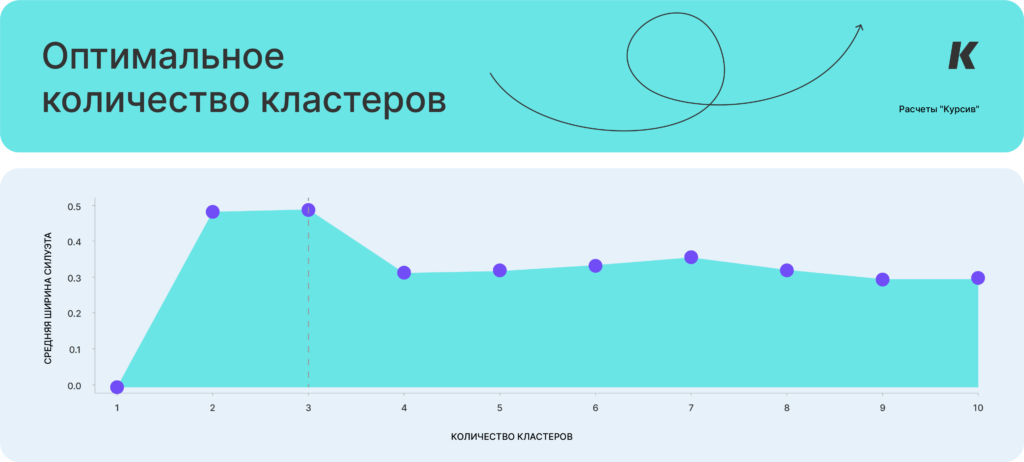

Осталось определить оптимальное число кластеров с помощью коэффициента «силуэт». На рисунке ниже видно, что максимального значения коэффициент достигает при трех кластерах.

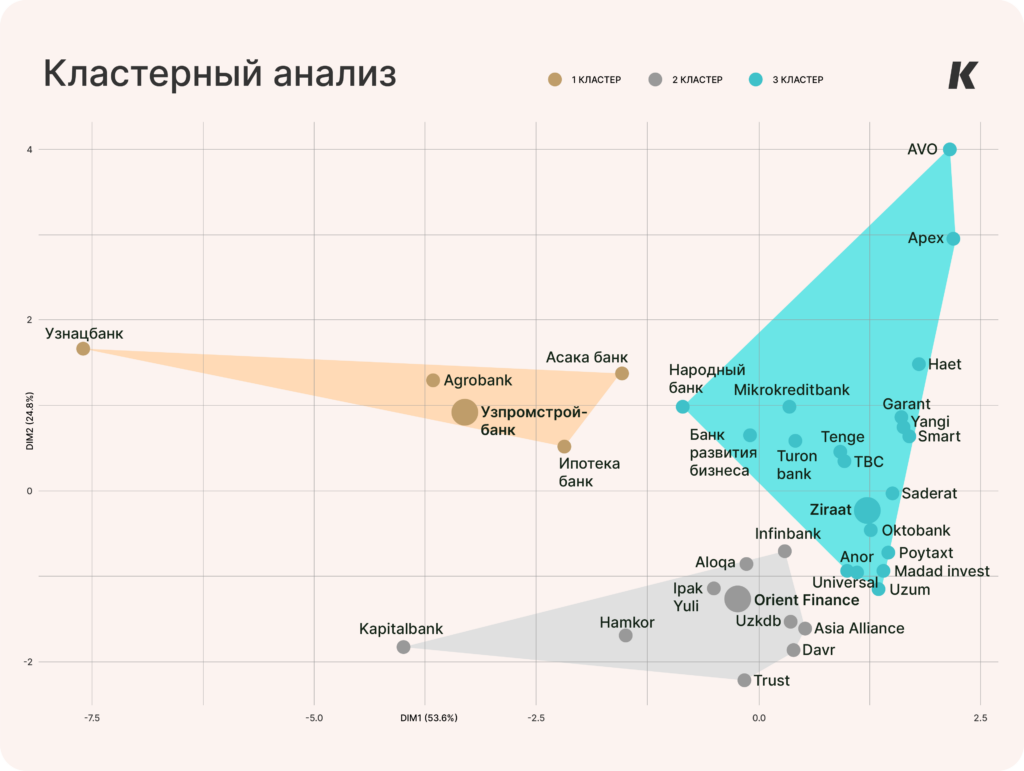

Алгоритм PAM выделил три отчетливых кластера вокруг трех медоид: Узпромстройбанка, Orient Finans Bank и Ziraat Вank.

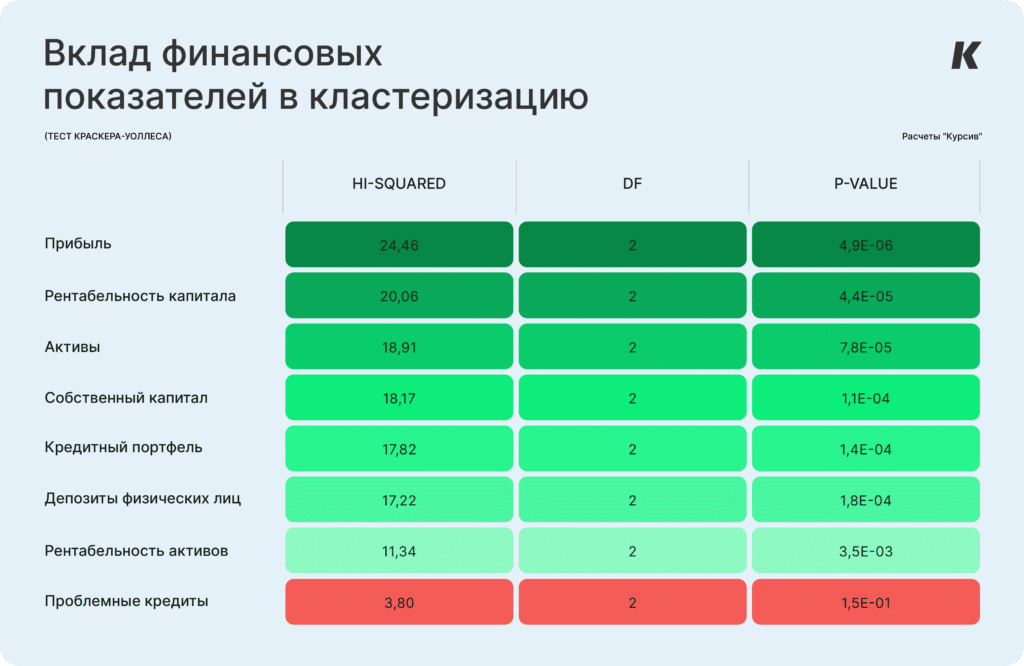

Критерий Краскела-Уоллиса (непараметрический аналог однофакторного дисперсионного анализа для групп с неравными дисперсиями) позволяет судить о вкладе каждого показателя в процесс кластеризации. Чем больше хи-квадрат и ниже p-значение, тем больше этот вклад.

Из таблицы ниже видно, что наиболее значимым является показатель прибыли. Далее идут рентабельность капитала, активы, собственный капитал, кредитная база, депозиты физических лиц и рентабельность активов. А вот доля проблемных кредитов оказывается совсем незначимой, так как вероятность ошибки здесь выше порогового уровня 0,05.

Что получилось

Исходя из этой информации проанализируем значения этих медоид, которые мы рассматриваем как усредненные показатели всего кластера.

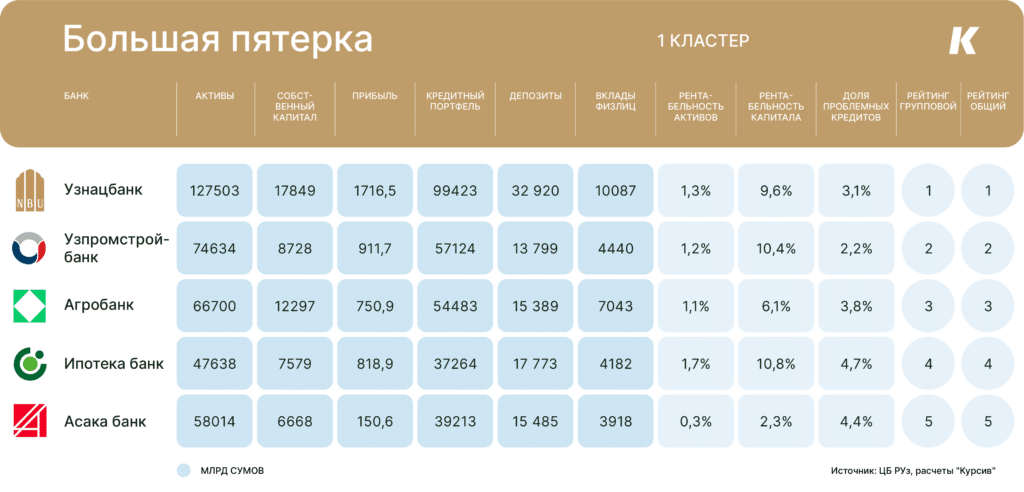

Первый кластер объединил пять банков. В этом кластере самые высокие усредненные показатели активов, прибыли, капитала и депозитов «физиков», а также самые низкие коэффициенты рентабельности активов и капитала. Банки, вошедшие в этот кластер лидируют, как минимум, по трем ключевым параметрам — прибыли, активам и собственному капиталу. За исключением Ipoteka bank все эти финучреждения принадлежат государству. Назовем этот кластер «Большой пятеркой».

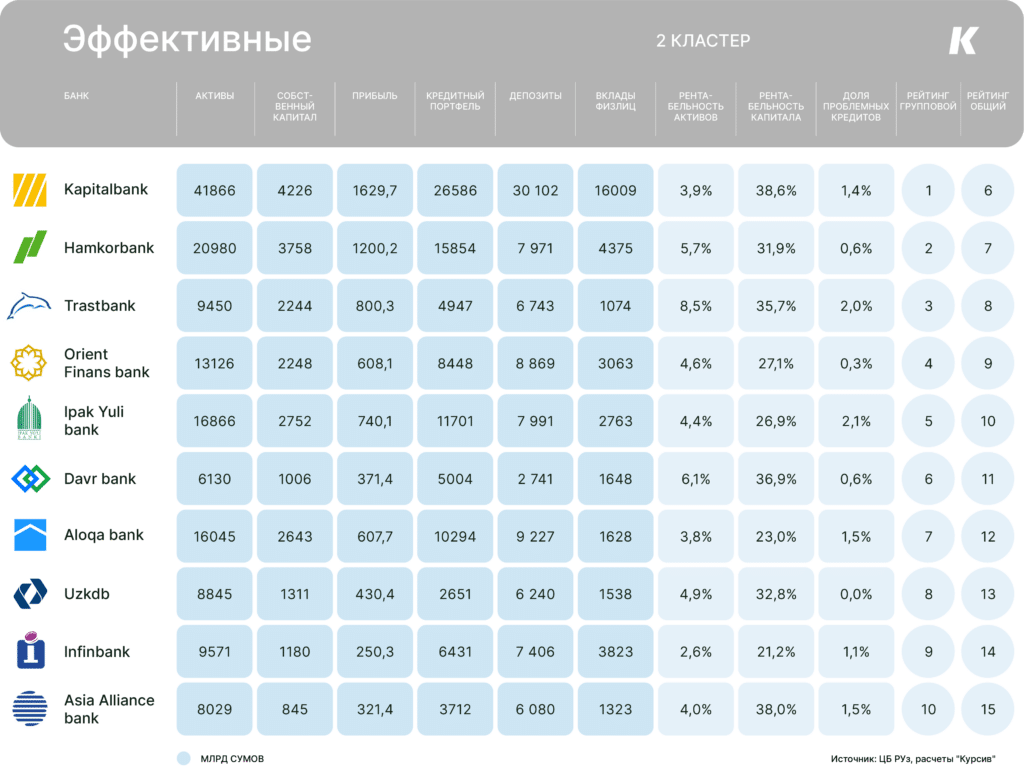

Во втором кластере — 10 банков. Стандартизированные значения активов, собственного капитала и кредитной базы у них немного ниже средних значений по всем финучреждениям, а коэффициент депозитов физлиц, напротив, немного выше. Стандартизированный коэффициент прибыли у медоиды второго кластера более чем в два раза меньше, чем в первом, однако все равно превышает средний уровень. При этом второй кластер лидирует по усредненным показателям рентабельности активов и капитала. Кроме того, Kapital bank возглавляет общий зачет по объему депозитов физических лиц. Иными словами, это «эффективные банки».

Остальные 20 финучреждений попадают в третий кластер. Это банки среднего уровня, так как их медоиды близки к средним значениям.

Степень отличия кластеров друг от друга можно выяснить, рассчитав евклидово расстояние между их медоидами. Расстояние между первым и вторым кластером оставляет 3,919, а между первым и третьим — 4,75. При этом дистанция между второй и третьей группами относительно небольшая — 1,872.

Теперь построим рейтинги отдельно по каждому кластеру. Выберем банк-лидер, который превосходит остальные финучреждения в своей группе по интересующим нас показателям.

Если такого банка нет, создадим его искусственно, объединив наилучшие значения параметров кластера. Далее вычислим евклидово расстояние всех банков до банка-лидера. Чем меньше расстояние, тем выше ранг.

Например, в «Большой пятерке» ближе всего к лидеру Узнацбанк, далее идут Узпромстройбанк, Агробанк, Ipoteka bank и Asakabank.

Аналогичным образом проранжируем банки в других кластерах. Теперь мы можем увидеть реальных лидеров в каждой группе. В «Большой пятерке» это Узнацбанк. Среди «эффективных» — Kapitalbank, в «среднем уровне» — Народный банк.

Дело за малым — свести три рейтинга воедино, и мы получим общий рейтинг узбекистанских банков.

«Большая пятерка»

1. Узнацбанк

S&P — ВВ-/В «Стабильный»

Fitch — ВВ-/В «Стабильный»

Moody’s — B1/Ba3 «Стабильный»

Активы: 127,5 трлн сумов (+6,3%)

Председатель правления: Алишер Мирсоатов

Глава наблюдательного совета: Лазиз Кудратов

Крупнейший банк, концентрирующий пятую часть активов сектора Узбекистана. Специализируется на кредитовании крупных инвестиционных проектов, услугах малому и среднему предпринимательству, розничном банкинге, консультациях экспортерам.

По итогам 2023 года занимает первое место по размеру активов, собственного капитала, совокупного кредитного портфеля и депозитной базы.

По мнению Fitch, НБУ имеет сильную клиентскую базу внутри страны, на что указывает рыночная доля в 22% и стратегическая собственность государства, благодаря чему банк имеет сильные связи с ключевыми государственными компаниями в Узбекистане. В то же время высокая доля директивного кредитования снижает маржу и обусловливает определенные недостатки в структуре его бизнес-модели.

У банка более 1,5 тыс. корпоративных клиентов с оборотами свыше 266 трлн сумов и более 80 тыс. клиентов среди МСП с оборотами свыше 32 трлн сумов.

Владельцы: Министерство финансов Узбекистана — 40,7%, Фонд реконструкции и развития Узбекистана — 59,3%.

2. Узпромстройбанк

S&P — ВВ-/В «Стабильный»

Fitch — ВВ-/В «Стабильный»

Активы: 74,6 трлн сумов (+16,1%)

Председатель правления: Азиз Акбаржонов

Глава наблюдательного совета: Одилбек Исаков

Старейший банк Узбекистана, ведущий свою историю от Среднеазиатской конторы Торгово-промышленного банка, основанной в 1922 году. Второй по объему активов и третий — по размеру собственного капитала.

У банка значительная клиентская база в сегменте корпоративного кредитования в ключевых стратегических отраслях, в то же время с недавнего времени он начал развивать коммерческое кредитование розничных клиентов и МСБ для диверсификации кредитного портфеля.

Владельцы: Фонд реконструкции и развития Узбекистана — 82,1%, Министерство экономики и финансов Узбекистана —13,1%, АО «Узтрансгаз» — 1,2%, прочие — 3,6%.

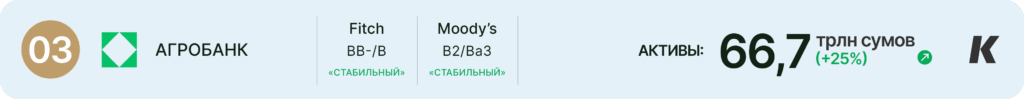

3. Агробанк

Fitch — ВВ-/В «Стабильный»

Moody’s — B2/Ba3 «Стабильный»

Активы: 66,7 трлн сумов (+25%)

Глава наблюдательного совета: Ахадбек Хайдаров

Председатель правления: Рустам Маматкулов

Создан в 1988 году на базе Госбанка СССР, в 1990-м выделен в самостоятельное ЗАО из системы Агропромбанка СССР.

Агробанк выполняет функции одного из агентов государства по субсидируемому кредитованию в сельских районах. Кроме того, в последние годы он активно формировал коммерческую клиентскую базу в корпоративном сегменте, малом и среднем бизнесе.

У банка 171 филиал по всей стране.

Владельцы: Министерство экономики и финансов Узбекистана —54,1%, Фонд реконструкции и развития Узбекистана — 44,5%, прочие — 1,4%.

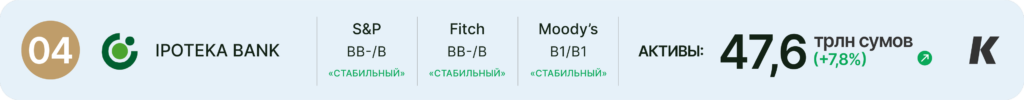

4. Ipoteka bank

S&P — ВВ-/В «Стабильный»

Fitch — ВВ-/В «Стабильный»

Moоdy’s — B1/B1 «Стабильный»

Активы: 47,6 трлн сумов (+7,8%)

Председатель правления: Элёр Иномжонов

Председатель наблюдательного совета: Ласло Вульф

Образован в 2005 году в результате слияния Узжилсбербанка с банком «Замин», став первым банком в стране, ориентированным на поддержку льготного ипотечного кредитования.

В 2019 году правительство приняло решение о приватизации финучреждения. В 2023 году венгерский ОТП Банк приобрел 73,71 процента акций Ipoteka bank и стал его основным акционером. Оставшуюся долю ОТП Банк приобретет в течение трех лет.

Ipoteka bank занимает ведущие позиции на рынке ипотеки, на конец 2023 года на него приходилось 25% от ипотечных кредитов сектора. Финучреждение развивает сегмент коммерческого кредитования, в то же время субсидируемые кредиты, унаследованные с предыдущих периодов, составляли 29% от валовых кредитов на конец 2023 года.

Банк насчитывает 39 филиалов, 122 центра банковских услуг и 220 универсальных касс, которые обслуживают более 48 тыс. юрлиц и более 1,7 млн розничных клиентов.

Владельцы: OTP Bank— 73,7%, Министерство экономики и финансов Узбекистана — 24,5 %, прочие — 1,8%.

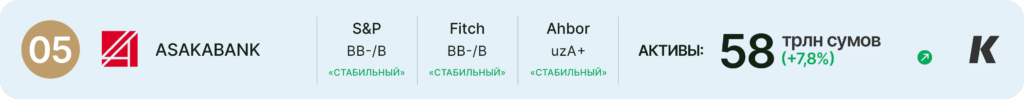

5. Asakabank

S&P — ВВ-/В «Стабильный»

Fitch — ВВ-/В «Стабильный»

Ahbor — uzA+ «Стабильный»

Активы: 58 трлн сумов (+7,8%)

Председатель правления: Кудратилла Туляганов

Председатель наблюдательного совета: Шухрат Вафаев

Создан в 1995 году для поддержки автомобилестроения, занимался выдачей льготных кредитов на приобретение автомобилей. В 2001 году получил статус универсального коммерческого банка.

Как отмечает Fitch, банк имеет устойчивую базу корпоративных клиентов в ряде стратегических отраслей. В ожидании продажи он преобразует бизнес, направленный на смещение акцента с директивного кредитования на коммерческое с фокусом на развитие кредитования розничных клиентов и МСБ.

Asakabank полагается на финансирование, привлекаемое на финансовых рынках, которое в основном включает долгосрочные заимствования от зарубежных банков и международных финансовых организаций. В рамках третьего Ташкентского международного инвестиционного форума подписано соглашение о его приватизации.

Банк насчитывает 27 филиалов, 77 мини-банков, 139 пунктов розничных услуг, 1 тыс. банкоматов по всей стране.

Владельцы: Фонд реконструкции и развития Узбекистана — 87,8%, Министерство экономики и финансов Узбекистана — 10%, прочие — 2,2%.

«Эффективные»

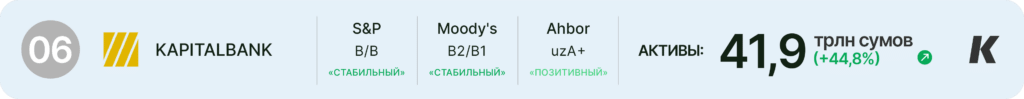

6. Kapitalbank

S&P — В/B «Стабильный»

Moody’s — B2/B1 «Стабильный»

Ahbor — uzА+ «Позитивный»

Активы:41,9 трлн сумов (+44,8%)

Председатель правления: Кирилл Маевский

Председатель наблюдательного совета: Максуд Абдусамадов

Один из первых частных коммерческих банков в Узбекистане. Получил лицензию в апреле 2001 года. После слияния с «Авиабанком» был преобразован в акционерно-коммерческий банк. В феврале 2023 года Каpitalbank присоединился к экосистеме группы Uzum, в которую входят маркетплейс Uzum Market, цифровой банк Uzum Bank, сервис рассрочки Uzum Nasiya. Банк занимает первое место по объему депозитов физических лиц.

Как отмечает S&P, в последние годы банк существенно укрепил свои рыночные позиции. Будучи одним из крупнейших по объему совокупных активов, Kapitalbank развивает свой розничный бизнес и по состоянию на 1 июня 2023 года лидировал на рынке розничных кредитов и депозитов.

16 филиалов банка во всех регионах Узбекистана обслуживают 39 259 корпоративных и 1 635 400 частных клиентов.

Владельцы: Finance TCI — 61,5 %, Continent ARM Investments — 38,5%.

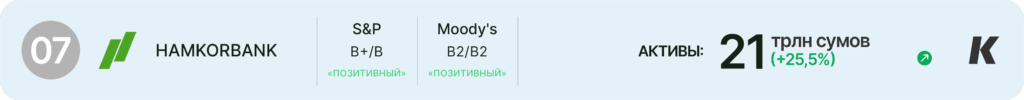

7. Hamkorbank

S&P — B+ /B «Позитивный»

Moody’s — В2/В2 «Позитивный»

Активы: 21 трлн сумов (+25,5%)

Председатель правления: Бахтиёржон Жураев

Председатель наблюдательного совета: Икрам Ибрагимов

Открылся в 1991 году под названием «Андижанбанк», в 2000 году переименован в Hamkorbank. В основном банк занимается кредитованием реального сектора и проектов технологической модернизации. Акции банка торгуются на фондовом рынке и входят в категорию высоколиквидных. По итогам 2023 года банк удостоился награды Национальной ассоциации инвестиционных институтов (НАИИ) за лучшее корпоративное управление. В капитале Hamkorbank участвует Всемирный банк (через Международную финансовую корпорацию).

Владельцы: Икрам Ибрагимов — 59,2%, Голландская финансовая компания развития — 14,6%, Международная финансовая корпорация— 7,3%, Ability Participations Aktiengesellschaft — 10,5%, прочие — 8,4%.

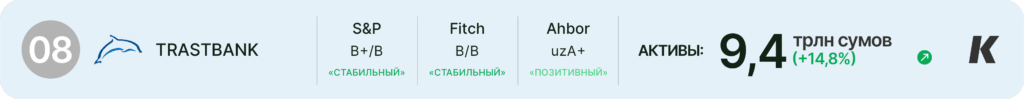

8. Trastbank

S&P — B+/B «Стабильный»

Fitch — В/В «Стабильный»

Ahbor — uzA+ «Позитивный»

Активы: 9,4 трлн (+14,8%)

Председатель правления: Сардор Нурмухамедов

Председатель наблюдательного совета: Тахир Шорипов

Создан в 1994 году. Фокусируется на кредитовании малого и среднего бизнеса, активно развивает исламское финансирование. Как отмечает Fitch, около половины баланса — это высоколиквидные активы, при этом фондирование очень концентрированное. Суммарные обязательства представлены в основном клиентскими счетами, на крупнейшего вкладчика — Узбекскую республиканскую товарно-сырьевую биржу — приходится около 65%.

Насчитывает 14 офисов и около 100 центров банковских услуг в Ташкенте и регионах.

Владельцы: ООО «Presystem Universal» — 18%, ООО «Diminur Group» — 12,1%, MADI GmbH — 5%, ООО «Anis Вiznes Рlus» — 2,7%, прочие — 62,2%.

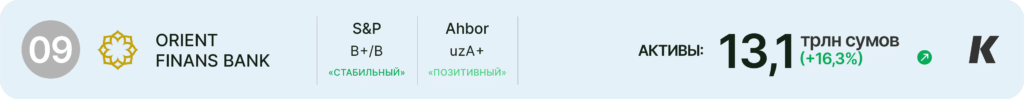

9. Orient Finans Вank

S&P — B+/B «Стабильный»

Ahbor — uzА+ «Позитивный»

Активы: 13,1 трлн сумов (+16,3%)

Председатель правления: Тохир Джунайдуллаев

Председатель наблюдательного совета: Бабур Парпиев

Основан в 2010 году. Как отмечает S&P, несмотря на небольшую рыночную долю и отсутствие государства в капитале, Orient Finance Вank обладает доступом к широкой базе корпоративных клиентов и участвует в финансировании крупных проектов, инициированных правительством, в отличие от других узбекистанских малых и средних банков.

Восемь филиалов в Ташкенте и один в Самарканде обслуживают 630 тыс. частных клиентов и около 21 тыс. корпоративных.

Владельцы: Сакен Пулатов — 57,2%, Ситора Ахмеджанова — 28%, прочие — 14,8%.

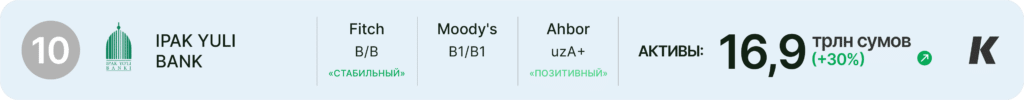

10. Ipak Yuli Вank

Fitch — В/B «Стабильный»

Moody’s — В1/B1

Ahbor — uzА+ «Позитивный»

Активы: 16,9 трлн сумов (+30%)

Председатель правления: Саидаброр Сайдахмедов

Председатель наблюдательного совета: Алишер Асатуллаев

Работает с 1990 года. Банк сфокусирован на кредитовании предприятий малого и среднего бизнеса. С 2013 года акционером банка является Азиатский банк развития. В 2020 году Немецкий финансовый институт развития и Triodos Investment Management инвестировали около $25 млн в акционерный капитал Ipak Yuli Вank, приобретя равные миноритарные доли в акционерном капитале. Сеть банка насчитывает 17 филиалов в Ташкенте и регионах. По итогам 2023 года удостоился награды НАИИ как образцовый дилер валютного рынка на Узбекской республиканской валютной бирже (УзРВБ). Акции торгуются на фондовом рынке РУз.

Владельцы: ООО «Rent Agro» — 33,7%, DEG — 15,6%, Triodos SICAV II — 15,6%, АО «ALFA INVEST sug’urta kompaniyasi» — 10,9%, акционеры — 24,2%.

11. Davr Вank

S&P — B/B «Стабильный»

Активы: 6,1 трлн сумов (+56,9%)

Председатель правления: Абдумажид Самадов

Председатель наблюдательного совета: Лутфулла Убаев

Основан в 2001 году. Специализируется на обслуживании предприятий малого и среднего бизнеса, развивает сегмент потребительского кредитования. В отличие от большинства небольших узбекистанских банков Davr Вank привлекает долгосрочные кредитные линии от международных финансовых организаций, что обусловливает более длительные сроки погашения обязательств.

В 2023 году Davr Bank лидировал среди малых банков в рейтинге банковской активности, который рассчитывает Центр экономических исследований и реформ (ЦЭИР).

У банка 35 филиалов: 16 — в Ташкенте и 19 — в регионах.

Владельцы: Голибжон Парпиев — 100%.

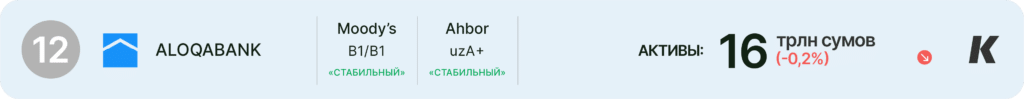

12. Aloqabank

Moody’s — B1/B1 «Стабильный»

Ahbor— uzA+ «Стабильный»

Активы: 16 трлн (-0,2%)

Председатель правления: Каммуна Ирисбекова

Председатель наблюдательного совета: Шерзод Шерматов

Ведет деятельность с 1994 года.

В июле 2021 года Aloqabank учредил венчурный фонд для поддержки IT-стартапов.

В январе 2024 года подписал соглашение с российским «Газпромбанком» о межбанковском кредитовании на общую сумму $75 млн, что составляет около половины чистых активов банка.

100 центров комплексных услуг обслуживают более 2 млн розничных и около 30 тыс. корпоративных клиентов.

Владельцы: Фонд реконструкции и развития Узбекистана — 61,8%, «Узбектелеком» — 22%, Фонд развития информационно-телекоммуникационных технологий — 6,3%, Министерство экономики и финансов — 4,3%, прочие — 5,6%.

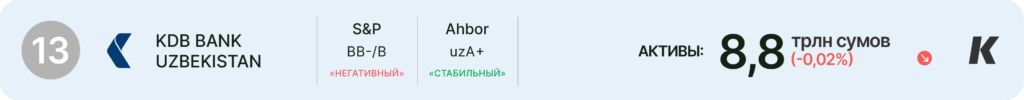

13. KDB Bank Uzbekistan

S&P — BB-/B «Негативный»

Ahbor — uzA+ «Стабильный»

Активы: 8,8 трлн (-0,02%)

Председатель правления: Ли Ёнг Лок

Председатель наблюдательного совета: Со Ин Вон

Дочернее предприятие KDB Bank (Корейский банк развития, Корея), которому принадлежит 86,3% его доли. Это единственный крупный банк, у которого нет проблемных кредитов. Кредитный портфель на 99,4% состоит из займов юридических лиц.

У KDB Bank Uzbekistan три филиала в Ташкенте.

Владельцы: Корейский банк развития — 86,3 %, Узнацбанк — 10,3%, Turonbank — 3,4%.

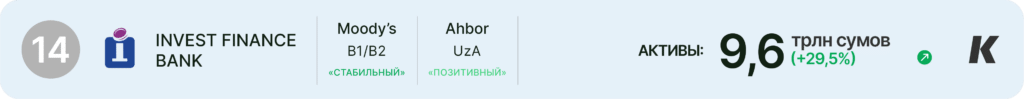

14. Invest Finance Вank

Moody’s — B1/B2 «Стабильный»

Ahbor — UzA «Позитивный»

Активы: 9,6 трлн сумов (+29,5%)

Председатель правления: Ольга Нуманова

Основан в 200 7 году. Основной вид деятельности — коммерческие и розничные банковские операции на территории Узбекистана. Один из немногих узбекских банков, который проводит лизинговые операции в стране. В 2019 году 35% акций приобрела швейцарская инвестиционная компания Swiss Capital International Group AG.

Владельцы: Фархад Махматджанов — 76%, ООО «Azia Тrans Тerminal» — 8,1%, ООО «PRESTIJ RIELT» — 12,3%, Парвиз Абдусамадов — 3,6%.

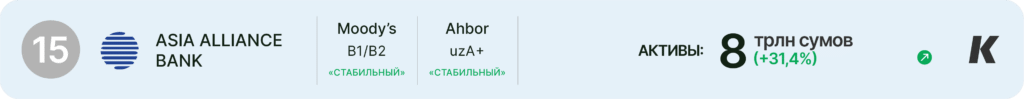

15. Asia Alliance Вank

Moody’s — B1/B2 «Стабильный»

Ahbor — uzА+ «Стабильный»

Активы: 8 трлн (+31,4%)

Председатель правления: Умиджон Абдуазимов

Банк работает с 2009 года. С момента основания крупнейший пакет акций принадлежал британской компании Gor Investment Ltd, однако в 2018 году контроль над банком перешел к государству. В 2022 году Gor Investment Ltd вместе с «дочкой» Asia Alliance Group стала владельцами 77,2% доли Asia Alliance Вank.

Сеть банка насчитывает 9 филиалов и 29 центров банковских услуг в Ташкенте и регионах.

Владельцы: Asia Alliance Group — 77,3 %, Gor Investment Ltd — 9,9%, прочие — 12,8%.

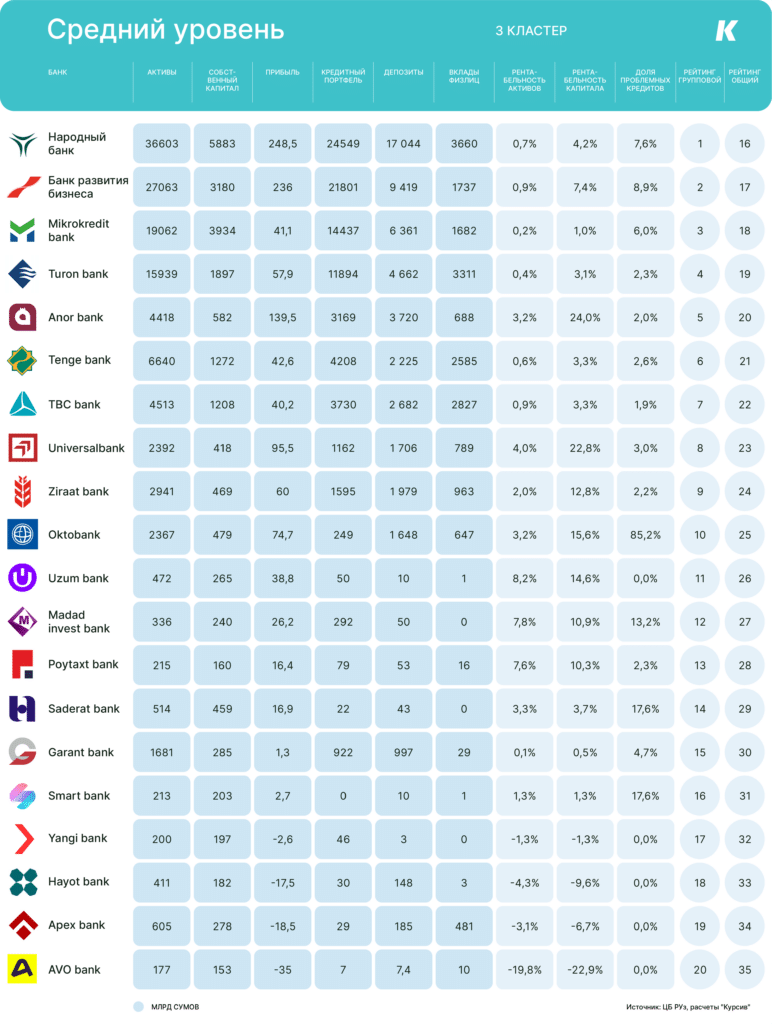

Средний уровень

16. Народный банк

S&P — B-/B «Негативный»

Fitch — BB-/ccc+

Активы: 36,6 трлн сумов (+15,6%)

Председатель правления: Шухрат Атабаев

Председатель наблюдательного совета: Тимур Ишметов

Старейший и крупнейший банк Узбекистана основан в 1987 году. На конец 2022 года на него приходилось свыше 30% активов банковского сектора.

Входит в число государственных банков, ответственных за субсидируемое кредитование в рамках государственных программ развития с фокусом на кредиты на развитие семейного предпринимательства в сельских районах страны. Кроме того, это единственный банк в стране, который осуществляет государственные пенсионные выплаты.

Разветвленная сеть насчитывает около 300 офисов обслуживания по всей стране. Народный банк обладает сильной клиентской базой, особенно в сегменте корпоративного кредитования, и способен влиять на рыночные процентные ставки. Услугами банка пользуются 48% населения Узбекистана и более 60% представителей малого и среднего предпринимательства.

Владельцы: Фонд реконструкции и развития Узбекистана —77,6 %, Министерство экономики и финансов — 22,4%.

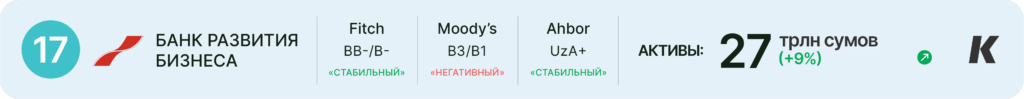

17. Банк развития бизнеса

Fitch — BB-/B- «Стабильный»

Moody’s — B3/B1 «Негативный»

Ahbor — UzA+ «Стабильный»

Активы: 27 трлн сумов (+9%)

Председатель правления: Сахи Аннакличев

Председатель наблюдательного совета: Джамшид Кучкаров

Банк развития бизнеса создан на базе «Кишлок курилиш банка» указом президента Узбекистана Шавката Мирзиёева от 4 сентября 2023 года. Специализируется на поддержке инициатив малого бизнеса и оказании услуг предприятиям. В частности, банк служит оператором бюджетных средств, выделенных на льготные кредиты предпринимателям.

По мнению аналитиков Fitch, несмотря на то, что приватизация банка запланирована на конец 2025 года, его фактическая продажа может занять более длительное время, чем планируется, поскольку преобразование бизнес-модели в рамках подготовки к приватизации все еще продолжается.

Владельцы: Министерство экономики и финансов — 74,4 %, Фонд реконструкции и развития Узбекистана — 23,9 %, прочие — 1,7%.

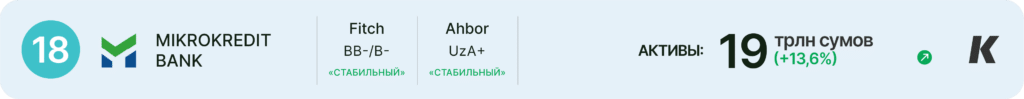

18. Mikrokreditbank

Fitch — BB-/B- «Стабильный»

Ahbor — UzA+ «Стабильный»

Активы: 19 трлн сумов (+13,6%)

Председатель правления: Ориф Бутаев

Председатель наблюдательного совета: Назим Хусанов

Создан указом президента Республики Узбекистан от 5 мая 2006 года для микрокредитования малого бизнеса, бедных слоев населения, надомных и ремесленных производств, особенно в сельской местности. Банк сотрудничает с международными финансовыми институтами и иностранными коммерческими банками, такими как Всемирный банк, Исламская корпорация по развитию частного сектора, Азиатская ассоциация банкиров, Международный фонд сельскохозяйственного развития и Фонд немецкого сберегательного банка. Государство озвучивало планы приватизации банка, однако, по мнению экспертов Fitch, в долгосрочной перспективе этого не произойдет.

Владельцы: Министерство экономики и финансов — 72,7%, Фонд реконструкции и развития Узбекистана — 26,3 %, прочие — 1%.

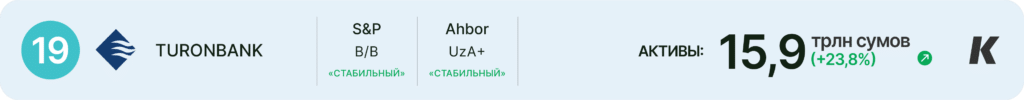

19. Turonbank

S&P — B/B «Стабильный»

Ahbor — UzA+ «Стабильный»

Активы: 15,9 трлн сумов (+23,8%)

Председатель правления: Чори Мирзаев

Председатель наблюдательного совета: Жасур Каршибаев

Основан в 1990 году. В августе 2022 года подписал соглашение о сотрудничестве с Международной финансовой корпорацией, в рамках которого планирует полностью трансформироваться в течение 2022−2025 годов для подготовки к приватизации.

Насчитывает 21 центр и 70 офисов банковских услуг, которые обслуживают 547 133 частных и 360 корпоративных клиентов в Ташкенте и регионах.

Владельцы: Фонд реконструкции и развития Узбекистана — 87,7 %, Министерство экономики и финансов — 10,3 %, прочие — 2%.

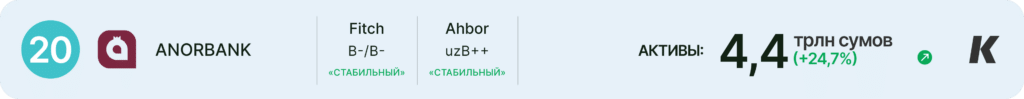

20. Anorbank

Fitch — B-/B- «Стабильный»

Ahbor — uzB++ «Стабильный»

Активы: 4,4 трлн сумов (+24,7%)

Председатель правления: Шерзод Акрамов

Председатель наблюдательного совета: Шоодил Носиров

Цифровой банк, оказывающий полный спектр услуг через мобильное приложение, в котором зарегистрировано более 4 млн человек. Основной фокус —на предоставлении необеспеченного потребительского онлайн-кредитования, в то же время недавно банк начал развивать сегмент корпоративного кредитования и кредитования малого и среднего бизнеса.

К началу 2024 года Anorbank выдал 1,8 млн дебетовых карт. Кроме того, банк обслуживает свыше 9,5 тыс. компаний.

Владельцы: Кахрамонжон Олимов — 99%, АО «Kapital Sug`urta» — 1%.

21. Tenge Вank

Moody’s — B1/Ba3

Активы: 6,6 трлн сумов (+52,4%)

Председатель правления: Бейбит Фалеев

Председатель наблюдательного совета: Мурат Кошенов

Основан в 2019 году как 100% дочерняя компания Народного банка Казахстана (Halyk Bank).

Владелец: Народный банк Казахстана — 100%.

22. TBC Bank

Активы: 4,5 трлн сумов (+125,4%)

Председатель правления: Спартак Тетрашвили

Председатель наблюдательного совета: Николоз Курдиани

TBC Bank Uzbekistan работает в Узбекистане с 2020 года, дочерняя компания одной из ведущих банковских групп Грузии TBC Bank Group PLC. Это цифровой банк, чья клиентская база на начало 2024 года составляла 15,6 млн человек. В 2019 году TBC Bank приобрел контрольный пакет акций Payme, в 2023 году выкупил ее целиком. За прошлый год количество ежемесячных активных пользователей TBC Bank Uzbekistan достигло 965 тыс., а системы Payme — 800 тыс.

Владельцы: TBC Bank Group PLC — 60%, Европейский банк реконструкции и развития — 20%, Международная финансовая корпорация — 20%.

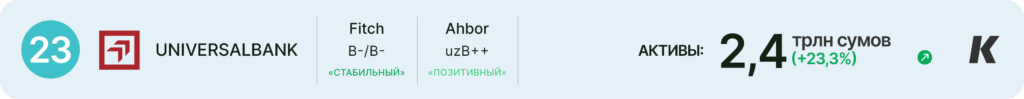

23. Universalbank

Fitch — B-/B- «Стабильный»

Ahbor — uzB++ «Позитивный»

Активы: 2,4 трлн (+23,3%)

Председатель правления: Алишер Буваназаров

Председатель наблюдательного совета: Анвар Ирчаев

Образован в 2001 году. Сеть банка насчитывает семь филиалов. Universalbank оперирует преимущественно в Ферганской области, фокусируясь на кредитовании малого и среднего бизнеса, а также на необеспеченном розничном кредитовании. Как отмечает Fitch, банк в основном предоставляет краткосрочные кредиты на пополнение оборотного капитала, при этом уровень долларизации кредитов существенно ниже среднего показателя по сектору.

Владельцы: ООО «Ofelos» — 9,4%, ООО «Orion Venture» — 7,8%, Анваржон Абдалимов — 7,7%, ООО «Capital Invest Group» — 6,1%, прочие — 69%.

24. Ziraat Вank

Moody’s — B2/B3 «Стабильный»

Активы: 2,9 трлн (+42,6%)

Председатель правления: Волкан Гюлдюрмез

Председатель наблюдательного совета: Ахмет Ажар

Основан в 1993 году под названием «Узбекско-Турецкий банк» с участием капитала турецкого T.C. Ziraat Bankasi AS и узбекского Агробанка. Стал первым коммерческим банком, созданным с привлечением иностранных инвестиций. В 2017 году Ziraat Bankasi полностью выкупил 50% доли акций у Агробанка и стал полным владельцем банка, который после этого был переименован в Ziraat Bank Uzbekistan.

Владелец: T.C. Ziraat Bankasi — 100%.

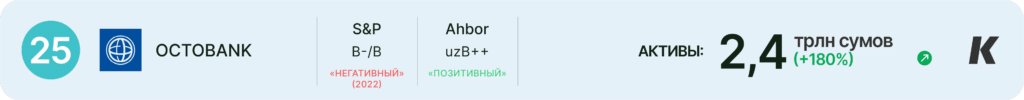

25. Oсtobank

S&P — B-/B «Негативный» (2022)

Ahbor — uzB++ «Позитивный»

Активы: 2,4 трлн (+180%)

Председатель правления: Искандар Турсунов

Основан в 2001 году под названием Ravnaq-bank. Фокусируется на развитии корпоративного и коммерческого бизнеса. С 2023 года — участник специального режима «регуляторных песочниц», реализует пилотный проект разработки банковской криптовалютной карты Crypto Card.

В августе прошлого года Сарвар Файзиев, владевший 52,1% акций банка, продал их Искандару Турсунову, который стал основным собственником с долей 72,05%. После этого Ravnaq-bank сменил название на Octobank.

На начало года банк возглавлял антирейтинг по доле проблемных займов в кредитном портфеле (85,2%).

Владельцы: Искандар Турсунов — 97,3%, ООО «FORTIS RESERVE SYSTEM» — 1,3%, прочие — 1,4%.

26. Uzum Вank

Активы: 472 млрд (+153,5%)

Председатель правления: Александр Филиппович

Председатель наблюдательного совета: Анурбек Худайберганов

Цифровой банк, входящий в экосистему UZUM вместе с Kapitalbank, маркетплейсом Uzum Market, и сервисом рассрочки Uzum Nasiya. Запущен в конце 2019 года под названием «Апельсин банк».

Владелец: Kapitalbank — 100%.

27. Madad Invest Вank

Ahbor — uzB+ «Позитивный»

Активы: 336 млрд сумов (+36%)

Председатель правления: Улугбек Таваккалов

Создан в 2016 году. В мае 2024 года собрание акционеров приняло решение провести ребрендинг и сменить название на MyВank.

У банка три офиса — два в Фергане и один в Ташкенте.

Владельцы: ROYAL THAI GROUP CO — 11,3%, ООО «Строй монтаж инвест» — 11,2%, ООО «FERGANA-VIBROPRESS-TENSIL» — 11,6%, ООО «Yangi Avlod Qurilish Invest» — 13,9%, прочие – 52%.

28. Poytaxt Вank

Ahbor — uzB++ «Стабильный»

Активы: 215 млрд сумов (-6,7%)

Председатель правления: Хасан Рахматов

Председатель наблюдательного совета: Надирбек Хусанов

Создан в 2018 году. Специализируется на выдаче ипотечных кредитов, финансировании девелоперских проектов, роли заказчика в проектировании и строительстве недорогих многоквартирных домов. Единственным акционером банка является государство в лице хокимията Ташкента.

В сентябре 2021 года АУГА и российский «Экспобанк» подписали меморандум по приватизации Poytaxt Bank.

В сентябре 2023 года председатель ЦБ Мамаризо Нурмуратов сообщил о проведении переговоров с потенциальными инвесторами по приватизации банка.

Владелец: хокимият Ташкента — 100%.

29. Saderat Вank

Активы: 514 млрд сумов (+11,1%)

Председатель правления: Эбтехадж Муcсави

100% дочернее предприятие Saderat Вank ( Иран). Открылся в рамках торгово-экономического сотрудничества между двумя странами в 1999 году. Банк обслуживает торговые операции между Ираном и Узбекистаном.

Владелец: Saderat Вank — 100%.

30. Garant bank

Ahbor — uzА «Стабильный»

Активы: 1,7 трлн сумов (6,1%)

Председатель правления: Аброр Мухамедханов

Председатель наблюдательного совета: Икболжон Мамажонов

Создан в 1994 году под названием «Савдогарбанк». В 2022 году финучреждение провело ребрендинг и стало называться Garant bank. Основными задачами банка являются оказание услуг торговым организациям республики, финансирование торговых операций и расчетов между торговыми организациями и предприятиями других отраслей экономики.

Клиентов банка обслуживают 25 филиалов в Ташкенте и регионах.

Владельцы: Рауф Камильжанов — 99,5%, прочие — 0,5%.

31. Smartbank

Активы: 213 млрд сумов

Председатель правления: Азамат Тураев

Председатель наблюдательного совета: Жахонгир Хайдаров

Цифровой банк, который запустился в Узбекистане в декабре 2022 года. Дочерняя компания «Агробанка», которая фокусируется на оказании услуг бизнес-сектору. Владелец: ООО «Leader Finance» — 100%.

32. Yangi Вank

Активы: 200 млрд сумов

Председатель правления: Светлана Хе

Председатель наблюдательного совета: Одил Амеркулов

Цифровой банк, созданный в 2023 году компанией Yangi-Group.

Владелец: ООО «Yangi-Group» — 100%.

33. Hayot Bank

Активы: 411 млрд сумов

Председатель правления: Одил Пулатов

Председатель наблюдательного совета: Нуъмон Саттаров

Цифровой банк, работающий с марта 2023 года.

Владелец: Ботыр Рахимов — 100%.

34. Apex Вank

Активы: 605 млрд сумов

Председатель правления: Бахром Нуъмонов

Председатель наблюдательного совета: Барно Усманова

Цифровой банк, работающий с марта 2023 года.

Владельцы: Дильмурод Пулатов — 71,4%, Хамидулла Мухитдинов — 28,6%.

35. AVO bank

Ahbor — uzB++ «Стабильный»

Активы: 177 млрд сумов (+259,6%)

Председатель правления: Артём Попов

Председатель наблюдательного совета: Дмитрий Назаров

Создан постановлением президента Узбекистана от 24 января 2017 года под названием «Узагроэкспортбанк» для поддержки производителей и экспортеров в АПК.

В начале 2023 года банк выкупила компания Support Level, которая позже была переименована в Avo.uz. В августе того же года акционеры «Узагроэкспортбанка» одобрили новое название — AVO bank.

Владелец: ООО «Avo.uz» — 100%.

Примечание: частичное или полное воспроизведение материала возможно только при наличии действующей гиперсссылки на него.