Хрустящий импорт: кто продает чипсы Узбекистану

По оценкам «Агроэкспорта», Узбекистан стал третьим по значимости направлением сбыта российских картофельных чипсов за четыре месяца этого года. Kursiv Uzbekistan анализирует ключевые тенденции импорта этого соленого снека в РУз.

Удваивая обороты

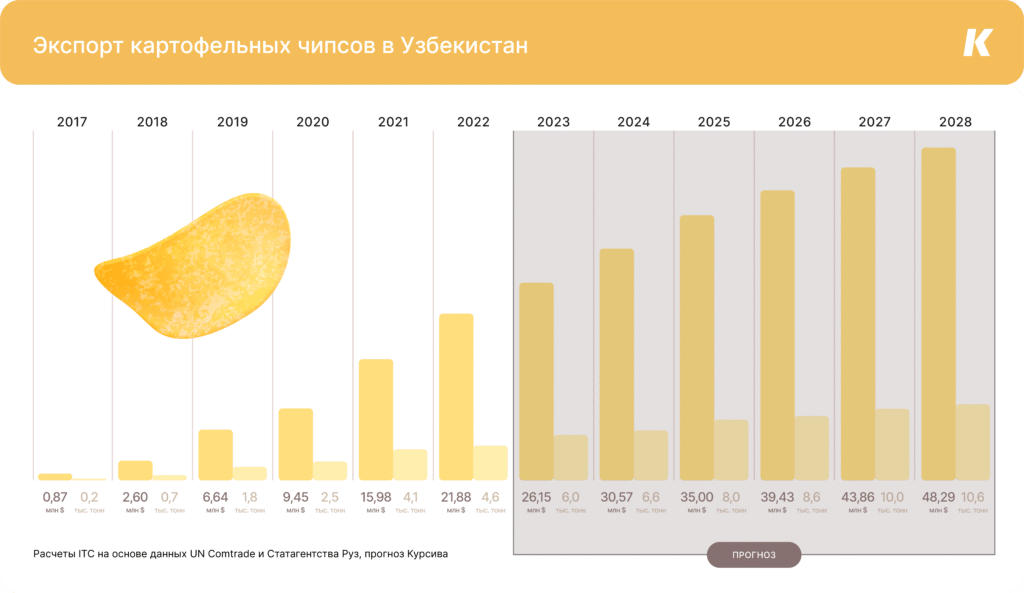

В последние пять лет импорт картофельных чипсов в Узбекистан рос впечатляющими темпами: на 90,8% в год в долларах и на 77,3%— в весе (CAGR). В 2022 году в РУз ввезли 4,6 тыс. тонн этого товара на общую сумму $22 млн (более поздние данные отсутствуют).

По прогнозу Kursiv Uzbekistan, при сохранении такой динамики эти показатели удвоятся уже к 2028-ому, достигнув 9,9 тыс. тонн и $43,8 млн.

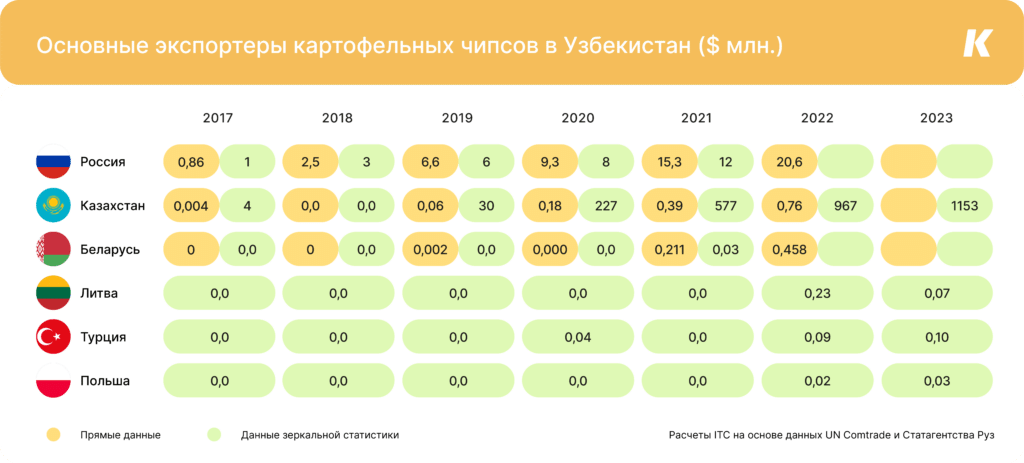

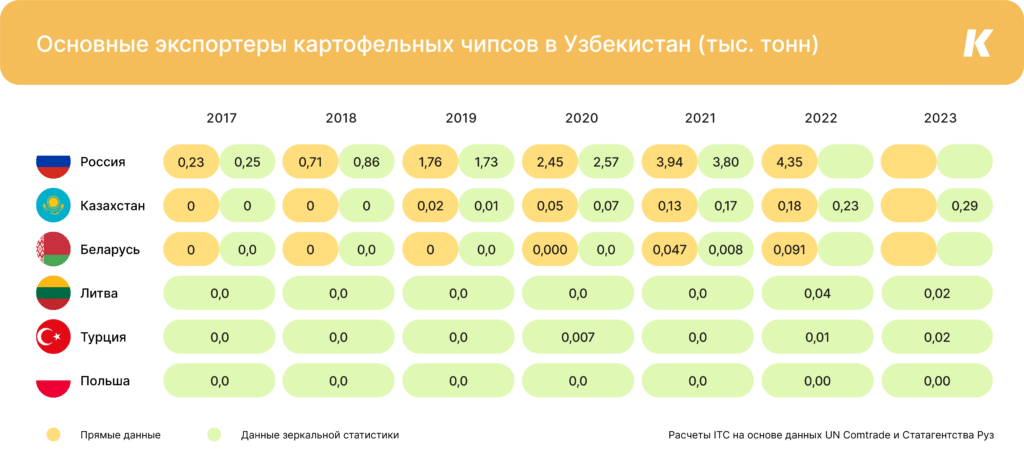

Россия выступает главным драйвером этого роста, на нее приходится более 90% импортируемой продукции. Основной поставщик— это компания «Фрито Лей мануфактуринг», «дочка» PepsiCo Inc, выпускающая чипсы под брендом Lay’s на заводах в Кашире, Азове и Новосибирске. В российском представительстве PepsiCo отказались раскрыть «Курсиву» точные цифры поставок.

Картошка по-московски

Другие российские производители чипсов также постепенно осваиваются на местном рынке. Как рассказал «Курсиву» бренд-менеджер по экспорту и импорту компании «Московский Картофель» Олег Мартыненко, объём поставок чипсов этого бренда в Узбекистан в 2023 году составил порядка 1 млн рублей в денежном выражении и более 2,6 тонн в весе. За прошлый год компания экспортировала в РУз 28 тыс. пачек чипсов.

В этом году «Московский Картофель» нарастил экспорт в 2,5 раза, поставив более 6,5 тонн продукции и 90 тысяч пачек большой и средней фасовки и получив выручку порядка 2,5 млн рублей (3,6 млрд сумов).

За 2023 год и первое полугодие 2024-го компания экспортировала 40 SKU картофельных чипсов в разных фасовках, 15 различных вкусов на плоской и рифленой базах. Самые популярные — Сыр», «Сметана и лук», «Королевский краб», «Белые грибы в сливочном соусе», «Сметана и зелень».

«Московский картофель» не намерен на этом останавливаться. «Если говорить о товарной категории, в период с 2025 по 2027 год планируется увеличение объёма экспорта в более чем 2 раза – до 40 тонн продукции. В стоимостном выражении планируется рост выручки с более чем 2,5 до 7 млн рублей», говорит Олег Мартыненко.

Не только Россия

Хотя абсолютные показатели импорта российских чипсов в Узбекистан все эти годы растут, в общей корзине доля РФ медленно, но неуклонно снижается. Если в 2017 она приближалась к 100%, то в 2022 сократилась до 95%.

В 2019 году резко вырос удельный вес Казахстана, который вырвался на второе место в рейтинге импортера и наращивает поставки в среднем на 178% в год в денежном выражении. В 2023 году, по данным зеркальной статистики UN Comtrade, казахстанский импорт превысил $1 млн.

Учитывая, что РК — ведущий импортер российских чипсов и ключевой транспортный посредник в торговле РФ со странами Центральной Азии, логично предположить, что речь идет преимущественно о реэкспорте продукции из РФ. Например, чипсы Lay’s с фирменным «казахским» вкусом «Бешбармак», которые продаются и в Узбекистане, производятся в России.

Из собственно казахстанских брендов на рынке Узбекистана представлены чипсы Hroom. «Курсив» не располагает данными об объеме поставок.

С 2021 года стало заметно наращивание импорта из Беларуси, которая заняла третью позицию по итогам 2022 года. На узбекском рынке эту страну представляют бренды «Бульба», «Онега», Mega Chips, «Белорусские».

Завод под боком

Доля Казахстана продолжит увеличиваться и, по оценкам опрошенных Kursiv Uzbekistan экспертов, может достигнуть от 25% до 50% после 2026 года, когда заработает завод по производству соленых закусок в Алматинской области, на котором будут выпускать и чипсы Lay’s.

Решение о строительстве завода было принято на самом высоком уровне после встречи Касым-Жомарт Токаева с президентом «PepsiCo» Рамоном Лагуартой. Первоначальная мощность производства оценивается в 16 тыс. тонн готовой продукции в год. С 2027 ее планируется довести до 21 тыс. тонн.

Запуск производства уменьшит транспортное плечо в поставках чипсов Lay’s в страны Центральной Азии. Получится серьезная экономия на логистике, что позволит нарастить импорт картофельных чипсов в Узбекистан.

Большой разрыв

Портал International Trade Centre оценивает совокупный нереализованный экспортный потенциал узбекского рынка для трех ведущих стран-поставщиков чипсов в $6,2млн. Это немного. Для сравнения, нереализованный потенциал Казахстана только для российских экспортеров составляет $19 млн.

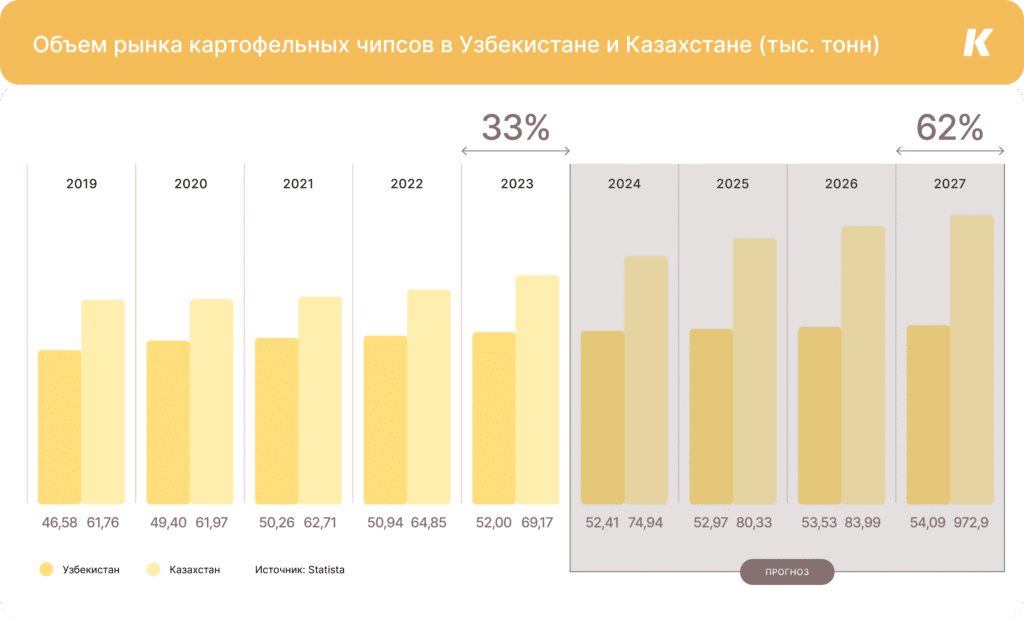

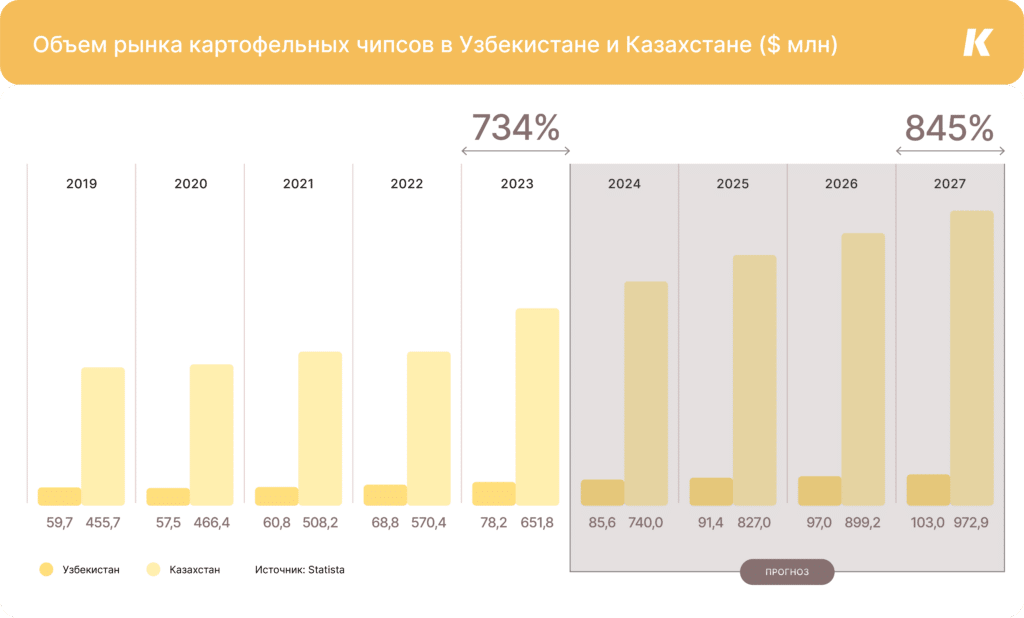

Уступая Узбекистану по численности населения, северный сосед оставляет его позади и по физическому объему рынка, и по выручке. По оценкам Statista, в 2023 году в РУз было продано 51 тыс. тонн картофельных чипсов на $78 млн, а в РК — 78 тыс. тонн на $652 млн.

Согласно прогнозу Statista, в последующие пять лет разрыв будет расти и достигнет 62% в весе и 845% в долларовой выручке.

Налицо две противоположные тенденции. Рынок чипсов в Казахстане растет темпами выше среднемировых. В РУз он топчется на месте с перспективами роста менее 1%, с 52 тыс. тонн в 2023 году до 54,7 тыс. тонн в 2028. В чем дело?

Большие города

По мировому опыту снеки — еда населения больших городов, которое из-за ускоряющегося темпа жизни вынуждено прибегать к быстрым перекусам.

Несмотря на то, что уровень урбанизации в обеих странах сопоставим (56% в РК и 50% в РУз), Казахстан идет впереди и по количеству миллионников, и по суммарному населению мегаполисов.

Кроме того, потребительский разрыв частично можно объяснить различием в культуре потребления пива, с которой косвенно связан спрос на чипсы.

В 2016 году, по данным ВОЗ, потребление пива в Узбекистане было на уровне одного литра чистого спирта на человека от 15 лет и старше в год. В Казахстане —вдвое больше, 2,3 л.

Президент Узбекистана Шавкат Мирзиёев в одном из посланий обозначил стратегическую цель форсировать урбанизацию за счет развития Андижана, Бухары, Самарканда, Карши, Ферганы, Намангана и Нукуса и 12 малых городов. Это дает рынку картофельных чипсов некоторый повод для оптимизма.

Если производители этого снека желают добиться кратного роста выручки в мусульманской и малопьющей стране, им стоит подумать над тем, как разорвать ассоциативную связку чипсов с «пивной» культурой.