Какой ключевой вызов для банковского сектора Узбекистана

В настоящее время агентство Fitch Ratings рейтингует 15 банков в Республике Узбекистан, включая все крупнейшие банки. По состоянию на 1 сентября 2024 года, на долю рейтингуемых банков приходилось 84% активов сектора, 86% валовых кредитов и 79% совокупных депозитов. В рамках нашего анализа мы выделяем ряд особенностей банковского сектора Узбекистана, которые оказывают существенное влияние на кредитные профили банков и, соответственно, на их рейтинги. Среди них особое место занимает качество активов, поэтому о нем следует поговорить в первую очередь.

Ключевая метрика

Согласно нашей методологии, оценка качества активов (и прежде всего кредитного портфеля) является одним из наиболее важных этапов рейтинговой оценки, так как оно оказывает значительное влияние на другие ключевые показатели финансового состояния банков. Так, рост проблемных кредитов вынуждает банки создавать дополнительные резервы, что негативно влияет на их прибыльность и, соответственно, снижает достаточность капитала. И наоборот, высокое качество активов в течение кредитного цикла, как правило, имеет следствием стабильную прибыльность и хорошую капитализацию.

Как оценить качество активов?

Существует ряд показателей, позволяющих оценить качество активов банков, но основной показатель – доля проблемных кредитов в совокупном портфеле. Однако, здесь есть нюанс: понятие проблемных кредитов можно трактовать по-разному. Так, регуляторы (включая ЦБРУ) смотрят прежде всего на так называемые «неработающие кредиты» (non-performing loans, или NPL) – кредиты, просрочка по которым превысила 90 дней. Согласно оперативным данным ЦБРУ, по состоянию на 1 сентября этого года доля NPL-кредитов составила 4,2% от совокупных кредитов банковского сектора (в то время как на 1 января она равнялась 3,5%).

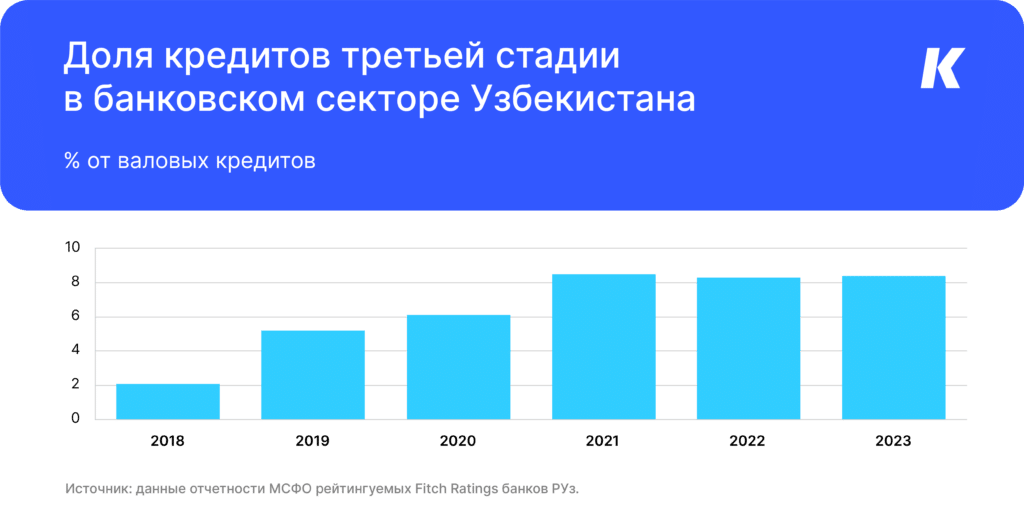

Показатель NPL имеет ограниченную ценность в нашем кредитном анализе, т.к. выявляет только проблемные кредиты по формальному критерию просрочки. На наш взгляд, более точно оценить качество активов банков позволяет доля кредитов третьей стадии по стандарту МСФО 9. Этот стандарт предписывает банкам определять все кредиты в одну из трех корзин, так называемых стадий, исходя из учета ожидаемых кредитных убытков. Кредиты третьей стадии включают не только NPL, но и другие проблемные кредиты – например, те, по которым просрочка пока меньше 90 дней, а также реструктурированные «плохие» кредиты.

Рост проблемных кредитов: в чем дело?

За последние несколько лет мы наблюдаем устойчивую тенденцию роста доли проблемных кредитов в банковском секторе РУз. Доля кредитов третьей стадии по банкам в нашем портфеле значительно выросла с 2021 году. и в последние три года стабилизировалась в диапазоне 8%-9% (8.4% на 1 января 2024 г.). Как видим, это примерно в два раза выше, чем показатель регулятивных NPL-кредитов.

На наш взгляд, рост проблемных кредитов в секторе связан прежде всего с двумя обстоятельствами. Во-первых, после нескольких лет очень высокого роста кредитования в 2018-2020 годах, связанного с повышенным инвестиционным спросом, начался период «вызревания» кредитов, когда по ним закончились льготные периоды и некоторые заемщики столкнулись с трудностями при обслуживании кредитных платежей (в том числе из-за негативного влияния пандемии и других внешних факторов). Кроме того, по нашему мнению, стандарты выдачи кредитов во многих банках (особенно государственных) в то время были достаточно слабыми, и это также способствовало накапливанию проблемных кредитов в портфелях банков.

Мы также полагаем, что рост числа признаваемых банками проблем с качеством кредитов парадоксальным образом связан еще и с улучшением их систем риск-менеджмента, а именно внутренних политик по классификации проблемных кредитов. На наш взгляд, ранее некоторые банки не относили все проблемные кредиты в третью стадию, что приводило к занижению общего показателя по сектору в целом. После начала банковской реформы 2020 году ситуация с признанием проблемных кредитов в отчетности значительно улучшилась, и сейчас мы считаем, что публикуемые банками данные в целом достоверно отражают реальное положение дел с качеством активов.

Неоднородная ситуация

Несмотря на общую тенденцию роста проблемных кредитов в секторе за последние годы, динамика этого показателя в отдельных банках различна. Мы отмечаем наиболее существенное ухудшение качества активов в ряде государственных банков, осуществляющих льготное кредитование по госпрограммам. Доля кредитов третьей стадии в некоторых из них более чем вдвое превысила средний показатель по сектору, и это привело к созданию значительных резервов и чистым убыткам. Более крупные банки, ориентированные на кредитование корпоративных заемщиков, продемонстрировали более стабильную динамику качества активов, в то время как доля проблемных кредитов в частных банках, как правило, ниже, чем в среднем по сектору.

Наиболее рискованные сегменты

Наша оценка качества активов узбекских банков учитывает их профиль кредитного риска, в том числе долю кредитов в высокорискованных сегментах экономики в их портфелях. По нашему мнению, наибольший кредитный риск присущ льготным кредитам, в том числе выданным по программе семейного предпринимательства. В это категории главным образом и образовался большой объем проблем в некоторых государственных банках (см. выше).

Высокорискованными, по нашему мнению, также являются кредиты субъектам малого и среднего бизнеса (МСБ), выданные в иностранной валюте. Значительная доля таких кредитов выдавалась банками заемщикам, имеющим ограниченные валютные доходы либо их не имеющим, а это несет повышенные риски в условиях фактического отсутствия инструментов хеджирования валютного риска и продолжающегося умеренного ослабления национальной валюты.

Повышенный риск представляют также некоторые виды розничного кредитования, в особенности автокредиты и необеспеченные потребительские кредиты, которые показали значительный рост в 2022-2023 гг. Однако после введения ЦБ РУз ряда ограничительных мер в отношении таких кредитов новые выдачи существенно сократились, что, на наш взгляд, снизило риски перегрева в этих сегментах.

Что дальше?

В нашем базовом сценарии мы предполагаем, что ситуация с качеством активов в банковском секторе Узбекистана стабилизируется в 2024-2025 годах, и доля кредитов третьей стадии в портфелях банков достигнет пика в 9-10%, после чего возможно ее снижение. Улучшение качества активов, скорее всего, будет связано со значительным улучшением стандартов выдач кредитов в последние 2-3 года, списанием банками накопленных проблемных кредитов и продолжающимся ростом кредитования, особенно в рознице. Однако следует учитывать влияние внешних факторов и динамику происходящих в банковском секторе процессов(например, процессы приватизации госбанков и деятельность ЦБ РУз по совершенствованию банковского регулирования), которые могут привести к корректировке прогноза.

Кроме того, качество активов банков может быть подвержено влиянию динамики курса национальной валюты, учитывая все еще высокую долларизацию в секторе. Однако, эта тема заслуживает отдельного разговора.