Приехавшему в Ташкент казахстанскому автолюбителю поневоле бросается в глаза обилие на дорогах одинаковых машин. Трассы и парковки запружены Chevrolet (чаще белого цвета, реже – черного, еще реже – других расцветок), между которыми периодически попадаются Daewoo. Лишь иногда проедет российский ВАЗ, прочие марки – редкость.

На момент подготовки статьи из около 13 тыс. машин, выставленных на продажу на сайте olx.uz, 7,2 тыс. приходились на Chevrolet, почти 3 тыс. – на российские «Лады», 1,5 тыс. на Daewoo и 1,5 тыс. – на три десятка других мировых марок. Доля машин локального производства на местном рынке достигает 97%.

Однако картина постепенно меняется. По данным Госкомстата РУз, за 2018 год в страну было ввезено автомобилей на $320 млн, что в два раза больше, чем в 2017 году. Постоянно открываются новые автосалоны, продающие иномарки.

Только российская «Лада» продала в прошлом году на узбекском рынке более 10 тыс. легковых автомобилей, а в этом году рассчитывает удвоить продажи. Казахстанская Astana Motors в прошлом году заявила о намерении выйти на узбекский рынок (правда, в компании не смогли прокомментировать «Курсиву», на какой стадии находится этот процесс сейчас). В настоящее время платежи за их ввоз в РУз могут достигать 30–40% от стоимости машин, но Таможенный комитет уже объявил о возможном снижении пошлин, при этом пошлина на ввоз автомобилей премиум-класса уже обнулена, а электрокары при импорте еще и не облагаются акцизом. На этом фоне сразу несколько иностранных брендов объявили об интересе к созданию сборочных производств в РУз.

Узбекский автопром тоже не планирует сдавать позиции: в начале июля Шавкат Мирзиёев поручил увеличить выпуск авто с нынешних 250 тыс. штук в год до 350 тыс. к 2023 году, одновременно повысив уровень локализации легковых авто до 55% (сейчас в среднем 42%), а коммерческих – до 30% (сейчас от 12% и выше, в среднем 24%). Экспорт должен увеличиться в 5,5 раза, до 25,7 тыс. машин в год.

Правда, на совещании с президентом было решено отменить для автопрома льготы по НДС (20%) и остальным налогам (ряд производителей два года не платили налог на прибыль и имущество). Зато им отменят акциз (3%), автотранспортные сборы (4%), а также власти хотят снизить себестоимость за счет упомянутого выше роста локализации. Меры по развитию автопрома объединены в Концепцию развития отрасли до 2025 года, которая сейчас обсуждается в стране.

Что происходит на узбекском авторынке и что его ждет: резкий рост конкуренции, затоваривание, или планы останутся только планами? «Курсив» разобрался, что происходит сейчас в автопроме нашего южного соседа.

Накачивая железо

История узбекского автопрома началась в далеком 1996 году, когда с конвейера автомобильного завода в городе Асака Андижанской области, построенного с помощью Южной Кореи, вышел первый автомобиль – минивэн Damas. Машина оказалась очень живучей и до сих пор находится в производстве. Так Узбекистан стал 21-й страной в мире, создавшей свой автопром. В 2008 году пришел и спустя десять лет ушел General Motors – в конце июня 2019 года компания General Motors Uzbekistan сменила имя на UzAuto Motors. От американцев остались несколько собираемых в стране моделей и завод GM Uzbekistan в той самой Асаке. Сегодня весь автопром принадлежит госхолдингу «Узавтосаноат». В него входят несколько автосборочных предприятий, выпускающих модели Chevrolet Spark, Nexia, Cobalt и ряд других, а также линейку Ravon (бывшие Chevrolet и Daewoo). В стране собирают автобусы, спецтехнику, грузовики MAN и КамАЗ. Всего в холдинге более 85 предприятий, на которых трудится более чем 27 тыс. работников. С учетом смежников в отрасли занято до 200 тыс. человек. Все вместе они обеспечивают 6,6% ВВП РУз. За прошлый год холдинг «Узавтосаноат» заработал 130,4 трлн сум выручки ($1,2 млрд), более чем удвоив показатель прошлого года. Правда, чистая прибыль упала со 130 млрд сум до 96,6 млрд ($112,9 млн).

За прошлый год страна выпустила более 220 тыс. легковых авто на сумму $217,2 млн. Произвести тоже можно было больше – в среднем мощности автопрома загружены на 73% (данные 2018 года). Более 4,7 тыс. машин ушло на экспорт – в основном в Россию (41%). Раньше экспортировалось больше, но в 2018 году основной производитель GM Uzbekistan остановил экспорт (СМИ объясняли это проблемами в менеджменте, само предприятие – изменениями ценовой политики). В 2019 году экспорт возобновился – компания отчиталась о начале поставок в Украину, Беларусь, Азербайджан, приграничные страны (кроме Туркмении). Более того: переименованный UzAuto Motors договорился о сборке своих моделей в Черкесске (Россия) и уже презентовал в Алматы свой Ravon, собранный на заводе в Костанае. Деваться заводу некуда, надо развиваться – в минувшем мае президент Шавкат Мирзиёев категорически потребовал увеличить локализацию и создать новые рабочие места, пригрозив в противном случае закрытием предприятия.

Что касается других производителей, то они в 2018 году выпустили около 4,3 тыс. грузовиков и почти тысячу автобусов. Часть их тоже ушла на экспорт в соседние страны. Но основная масса машин остается в республике: рынок далеко не насыщен. Уровень автомобилизации в Узбекистане, по официальным данным, составляет 75 единиц техники на тысячу человек – для сравнения, в Казахстане этот показатель равен 240 единицам.

Быстрее, больше, дешевле

Структура спроса и предложения в узбекском автопроме постепенно меняется. Как рассказали «Курсиву» в АК «Узавтосаноат», на рынке коммерческой техники растут продажи машин, работающих на газе. Это топливо дешевле, чем дизель или бензин. Дешевизна играет роль и в сегменте легковых машин – входящая в холдинг UzAuto Motors планирует освоить выпуск моделей с ценой в районе $10 тыс., а также мини-кроссоверов за $15 тыс. – в компании ожидают роста спроса на них. Ориентировочный запуск моделей намечен на 2020 год.

Узбекские производители коммерческой техники тоже расширяют модельные ряды. Самаркандский завод (ООО «СамАвто») начинал 20 лет назад с двух моделей автобусов и трех грузовиков, а сегодня продает четыре модели автобусов и грузовики на 10 моделях шасси. Модельный ряд JV MAN Auto Uzbekistan составляет более 60 позиций. При этом производители отмечают, что растет спрос на более дорогую, но и более качественную технику. В прошлом году начался выпуск тягача MAN, соответствующего стандарту «Евро-5». Годом ранее был налажен выпуск низкопольных автобусов. Это вообще тренд – такими машинами удобно пользоваться пожилым пассажирам и людям с ограниченными возможностями.

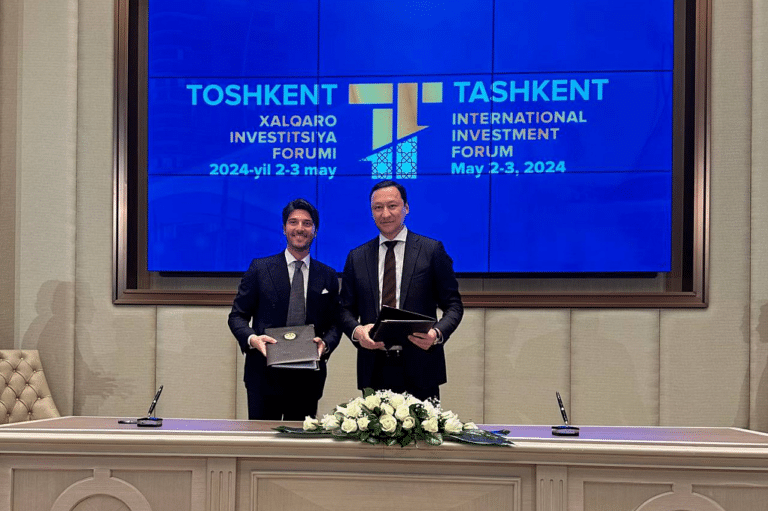

В планах властей – расширить модельный ряд узбекской сборки за счет новых зарубежных партнеров. В упомянутой выше Концепции развития отрасли говорится о запуске в 2023 году сборки электромобилей в Ферганской области совместно с Hyundai. Стоимость проекта – $300 млн. Есть и другие планы – с китайской Sinotruck прорабатывается вопрос сборки грузовиков в Самарканде. Также в минувшем мае подписано соглашение с Volkswagen о начале производства немецких машин на мощностях «Узавтосаноат» (правда, подобное соглашение 2017 года так и не было реализовано).

В долг – для своих

Для стимулирования спроса на новые авто «Узавтосаноат» планирует внедрить продажи по методу Trade-in. Но в гораздо большей степени спрос подстегивается развитием автокредитования. Еще три года назад купить машину в долг узбекистанцам было довольно сложно. Однако начались экономические реформы – и банки стали наперебой предлагать автокредиты. Рост оказался настолько бурным, что в начале этого года Центробанк жестко потребовал от банкиров озаботиться созданием резервов на случай невозвратов. После этого несколько банков ушли из автокредитования, но сейчас 12 финансовых институтов из 30 продолжают одалживать клиентам средства на машины. По данным ЦБ РУз, на 1 января 2019 года они выдали автокредитов на сумму 3,3 млрд сум ($387,6 млн). За прошедшие полгода этот показатель вырос почти на треть. Проведенный «Курсивом» опрос показал, что средняя ставка по кредитам составляет от 25 до 30% в год. Минимальная ставка у «Даврбанка» – 18% годовых при первоначальном взносе 50% от стоимости машины. Как правило, банки кредитуют от 75 до 50% суммы на покупку машины, срок кредита – до года (лишь один банк кредитует до трех лет и еще один – до четырех). Максимальная сумма – 300 млн сум ($35 тыс.), но большинство банков выдают до 203 млн сум ($23 тыс. – это тысяча минимальных зарплат). Важно отметить, что кредиты выдаются только на машины, собранные в Узбекистане.

Свобода – дело суровое

Нетрудно заметить, что на жестко контролируемом государством рынке присутствуют две противоречивые тенденции: растет импорт и одновременно государство планирует нарастить мощности «Узавтосаноат». Опрошенные «Курсивом» независимые эксперты считают, что протекционизм долгое время сдерживал развитие рынка. По мнению директора Центра экономического и социального развития Юлия Юсупова, покупатели переплачивали за продукцию GM-Uzbekistan, в то время как сам производитель пользовался налоговыми преференциями.

«Автопром получал льготные кредиты – тоже за счет других субъектов экономики (если кто-то получает бесплатный или дешевый ресурс, следовательно, у кого-то другого этот ресурс отняли или заставили продать задешево – это элементарный закон экономики)», – резюмирует экономист.

В то же время другие эксперты отмечают, что протекционизм не стимулировал повышение эффективного производства, но подобная политика обычна для первоначального этапа развития автопрома. Например, в Южной Корее такие условия сохранялись до начала 1990-х годов, да и сейчас импортные авто обходятся корейцам заметно дороже отечественных.

Сейчас, в условиях постепенной либерализации импорта и развития банковского автокредита, платежеспособный спрос на узбекском авторынке будет, безусловно, расти, как и предложение. Потребитель почувствует себя в более комфортных условиях. Сложно сказать то же самое о производителе – холдинге «Узавтосаноат», учитывая отмену налоговых льгот и намерение государства не допустить роста цен на авто. Но опасаться за судьбу госхолдинга, обеспечивающего одну пятнадцатую от ВВП, тоже не приходится – хотя его менеджерам, очевидно, придется привыкать работать в более жестких рыночных условиях.