До $90 млн планирует привлечь UzAuto Motors в ходе IPO на локальном фондовом рынке Узбекистана. Компания разместит до 5% акций, книга заявок закроется 22 декабря. «Курсив» обсудил с участниками рынка, станут ли бумаги узбекистанского автоконцерна новыми голубыми фишками.

UzAuto Motors – один из самых крупных автопроизводителей в СНГ. Для сравнения: в 2021 году АвтоВАЗ выпустил 430 тыс. машин (и вряд ли повторит результат в ближайшие несколько лет), а UzAuto Motors – около 235 тыс. единиц. В этом году, по планам узбекистанского автопроизводителя, с конвейера сойдет 340 тыс. машин.

Больше выпуск – шире рынок

Сейчас завод выпускает семь моделей Chevrolet и собирается расширить линейку: на февраль 2023-го намечен старт производства Chevrolet Onix. Внутри Узбекистана вокруг автоконцерна сформировался целый пул производств, которые выпускают фары, стекла, пластиковые детали автомобиля, элементы ходовой части и кузова – с автопроизводителем работают больше сотни поставщиков. На самом заводе UzAuto Motors функционируют штамповочный, кузовной, окрасочные цеха, сборочные линии.

Автомобили UzAuto Motors выпускает в партнерстве с General Motors (GM). Лицензионное соглашение с GM работает на основе роялти. За каждую проданную единицу продукции компания платит фиксированную сумму (для каждой модели – свою).

«У нас действует долгосрочное соглашение об уплате роялти. Оно зафиксировано на весь жизненный цикл продуктов. По последнему соглашению, заключенному с General Motors, у нас действует мотивационная схема. Чем больше мы производим и продаем автомобилей потребителям, тем больше мы получаем скидку по уплачиваемым лицензионным роялти», – объяснял зампредседателя «Узавтосаноат» («Узавтопром») Азизбек Шукуров во время инвестор-колла, посвященного IPO. Точный процент, который компания платит GM, он не раскрыл.

Сегодня Узбекистан – это четвертый рынок по объему продаж автомобилей Chevrolet после США, Китая и Бразилии. UzAuto Motors обеспечивает этими машинами не только непосредственно Узбекистан, но и другие страны. Самый крупный экспортный рынок для узбекистанского автопрома – Казахстан, поставки сюда в 2022 году составят примерно 40 тыс. единиц и, по прогнозам, должны вырасти до 60 тыс. в 2023-м. Автомобили в РК поставляются в виде машинокомплектов, казахстанский партнер «СарыаркаАвтоПром» их собирает. Сейчас продажи новых Chevrolet занимают около трети казахстанского рынка.

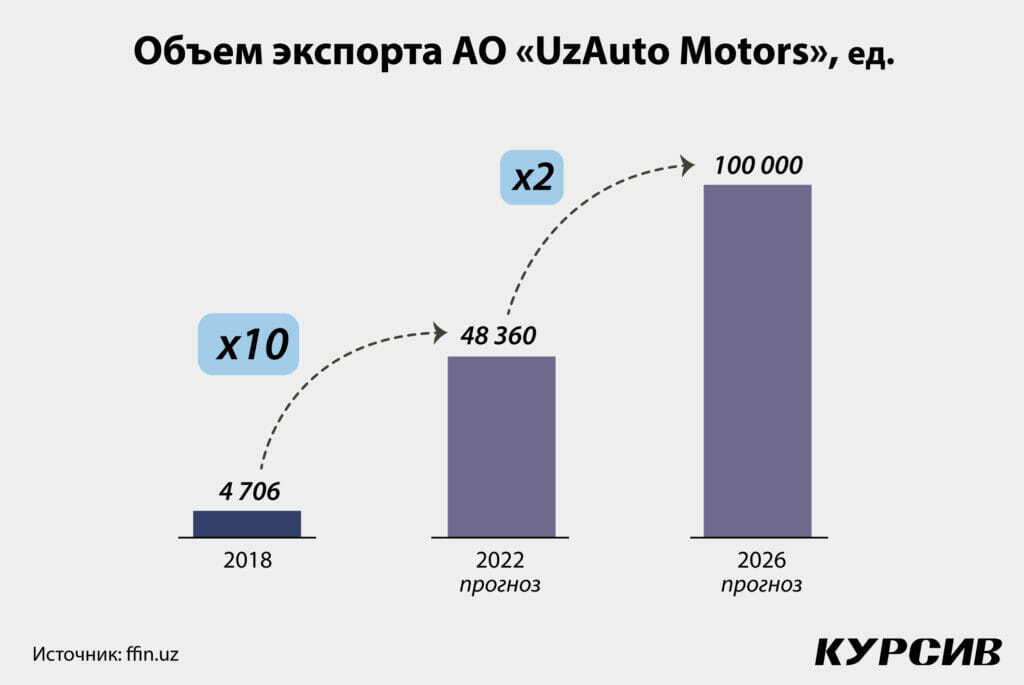

В планах узбекистанского автоконцерна к 2026 году увеличить объемы производства до 500 тыс. автомобилей в год, примерно пятую часть из них отправлять на экспорт (то есть 100 тыс. единиц против 48 тыс. в этом году).

Финансовые показатели также спланированы с крутым ростом. Если в 2022 году цель компании – увеличить выручку до $3,5 млрд, а чистую прибыль до $280 млн, то к 2026 году объем продаж должен вырасти до $5,38 млрд, а прибыль – до $541 млн. Для сравнения: пять лет назад, в 2017 году, данные показатели составляли $1,3 млрд и $82 млн соответственно.

Получить высокие финансовые результаты компания намерена за счет расширения модельного ряда и поставок на локальный и зарубежные рынки.

Госраспродажа

Сейчас 100%-ный собственник UzAuto Motors – государство. Публичное размещение акций этого акционерного общества происходит в рамках постановления президента «О дополнительных мерах по внедрению эффективных механизмов поддержки рынка капитала». В Узбекистане хотят расширить практику приватизации через рынок капитала, минувшим летом правительство утвердило программу выхода на биржу для более чем 20 эмитентов.

Директор по инвестициям частного фонда AFC Uzbekistan Скотт Ошерофф считает, что перспективы у такого подхода есть: «Что необходимо для повышения привлекательности фондового рынка со стороны местных и иностранных инвесторов, так это проведение качественных IPO. При этом ключевое значение имеет привлекательная цена, при которой инвесторы могут получить положительный доход. Государственное IPO, безусловно, может стать катализатором бума IPO при правильном раскладе».

Замминистра финансов РУз Одилбек Исаков во время глобального инвестор-колла UzAuto Motors отметил, что автогигант является прекрасным примером развивающейся компании, поэтому программу приватизации через IPO решили начать именно с него.

На данный момент UzAuto Motors оценивается почти в $2,2 млрд. Акции решено продать с дисконтом в 10–20%. Каждая ценная бумага может стоить в диапазоне 72 500–81 500 сумов. На выплату дивидендов акционерам планируется направлять 30% чистой прибыли. В пересчете к нижнему ценовому диапазону размещения размер дивиденда равен 4,8%. Это доходность в сумах, так как размещение будет проходить в национальной валюте Узбекистана. Для сравнения: в ноябре инфляция в РУз составила 12,3% в годовом выражении. За 11 месяцев 2022 года сум обесценился к доллару примерно на 3,5%. Однако инвесторы могут оказаться в плюсе благодаря росту бумаги. Стоимость одной акции может подняться на 25% к нижней границе цены бумаг, прогнозирует андеррайтер размещения Freedom Broker.

Книгу заявок на покупку планируется закрыть 22 декабря этого года. Срок начала торгов на бирже – 28 декабря 2022 года.

Дойти до удвоения

За всю историю Узбекистана прошла всего пара IPO. На бирже акции размещали стекольный завод «Кварц» и предприятие «Жиззах Пластмасса». IPO UzAuto Motors от этих размещений отличается кардинально.

«Это очень важное IPO по разным причинам. Ранее в Узбекистане было два первичных размещения, но они были маленькие. Это первое большое IPO по местным стандартам. Кроме того, эта компания известна всем в Узбекистане. Мы надеемся, что оно будет успешным и привлечет как местных, так и иностранных инвесторов», – прокомментировал председатель правления Республиканской фондовой биржи «Тошкент» Георгий Паресишвили.

Сейчас на рынке Узбекистана всего около десятка высоколиквидных акций, и UzAuto Motors может стать новой голубой фишкой. По словам Паресишвили, ликвидность местного рынка будет зависеть от того, кто в итоге купит акции автоконцерна. «Если акции будут куплены большим количеством розничных инвесторов, которые не являются стратегическими, тогда ликвидность будет высокой. Но если спрос от розничных инвесторов (в основном физических лиц) будет маленьким и эти акции в основном купят большие стратегические инвесторы, которые обычно держат эти бумаги долго и не торгуют ими активно, тогда, к сожалению, ликвидность будет не очень высокой», – отметил Георгий Паресишвили.

Андеррайтер размещения настроен более оптимистично. Сейчас у Freedom Broker, который работает в республике с 2018 года, открыто более 9 тыс. счетов в РУз. Гендиректор инвесткомпании в Узбекистане Бахтиёр Бабаев сообщил «Курсиву», что надеется на удвоение клиентской базы за счет этого IPO.

Уеду в Лондон

Локальным IPO UzAuto Motors не ограничится и будет выходить на зарубежные площадки. «Сам эмитент планирует выходить на Лондонскую биржу и Euronext и разместить до 20% своих акций. По ценам IPO в Узбекистане этот объем можно оценить в $400 млн. Подготовка к зарубежному IPO, как ожидается, начнется после получения Узбекистаном линка с международными депозитариями», – рассказал Бахтиёр Бабаев.

Георгий Паресишвили отмечает, что в планах биржи подключить к местному рынку международные кастодиальные банки, которые хранят ценные бумаги для своих иностранных клиентов, а также международные депозитарии. «Мы очень активно работаем с Clearstream, а также с несколькими иностранными банками, чтобы ввести их на узбекский рынок. Когда они сюда войдут, это откроет двери для любого иностранного инвестора из любой точки мира к местному рынку. В результате этого мы ожидаем, что участие иностранных инвесторов на местном фондовом рынке значительно увеличится», – сообщил Паресишвили.

На вопрос о сроках подключения к международным площадкам председатель РФБ ответил, что они зависят от регуляторных изменений на фондовом рынке РУз и состояния технической инфраструктуры – ее необходимо улучшить. Все это может, предположительно, занять год-два, поэтому о точных сроках пока говорить невозможно.