Katta talab tarixi. O’zmetkombinat qanday O’zbekiston obligatsiya bozoriga chiqdi

O’zmetkombinat qanday obligatsiyalar bozoriga chiqdi va endilikda FPO ga tayyorlanmoqda

2023 yil iyun oyida O’zbekistondagi eng yirik qora metallurgiya kompaniyasi «O’zmetkombinat» AJ obligatsiyalariga murojaatlar muddati yakuniga yetdi. Kompaniya 2021- yil oxirida 50 mlrd so’mlik obligatsiyalarni chiqardi. Xaridorlar taklif qilinganidan 10 baravar ko’p qog’ozlarni sotib olishga tayyor edi. Emitent avvalgi muvaffaqiyatini takrorlash maqsadida bu yil birjada o’z aksiyalarini ommaviy joylashtirishni reja qilmoqda. Obligatsiyalar bozorida debyuti va kombinatning kelajak rejalari haqida bizning materialda.

Metall mablag’ni talab qiladi

Kapital bozorida birinchi marta «O’zmetkombinat» birinchi marta investor bo’layotgani yo’q. Kompaniyaning oddiy va imtiyozli obligatsiyalari «Toshkent» Respublika fond birjasida katta talabga ega.

Kombinatnig kam sonli minoritar aksionerlaridan biri Abu Dabi Uzbek Investment (ADUI) hisoblanadi. Kursiv bilan bo’lgan suhbatda tashkilot rahbari Timur Rahmonov ADUI obligatsiyalarning ilk joylashtiruvida 0.5 mln dollar hajmidagi aksiyalarni sotib olgan edi.

«Biz o’ylaymizki, obligatsiyalar chiqishi muvaffaqiyatli bo’ladi va biz bunga katta mablag’ qo’yishga tayyormiz. Xavf “ishtahasi», muddati va rentabelligi nuqtai nazaridan shartlar butunlay fond bozori talablariga javob beradi. Arizalar soni taxmin qilingan bo’lajak xaridorlarga taklif qilingan hajmdan 9.6 marta yuqori bo’lib ulardan 42.22 % rezident bo’lmagan investorlardan kelib tushgan”,- deydi Timur Raxmonov.

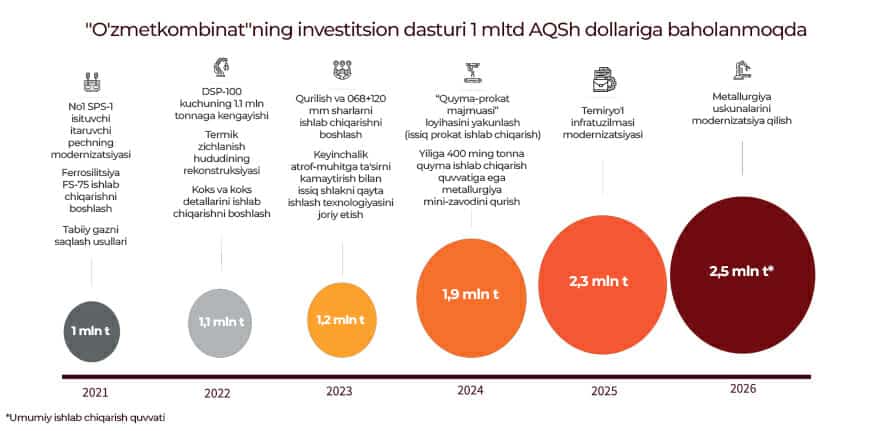

«O’zmetkobinat» bank sohasida mablag’ jalb qilishda mamlakat ichida ham undan tashqarida ham tajribasi bor. Kombinatning moliyalashtirish manbalarini diversifikatsiya qilishga intilishida o’ziga yarasha sabablar bor. AJ ishlab chiqarish quvvatini oshiradigan keng ko’lamli loyihani amalga oshirmoqda. Hozirgi bosqichda eng bosh loyiha esa qiymati 700 mln dollarlik quyma prokat kompleksi qurilishidir. Uning qurib bitirilishi AJ ishlab chiqarish quvvatini ikki baravarga oshirishga yordam beradi. Ya’ni 2024 – yilga borib kombinat 1 mln tonna o’rniga 2 mln tonna mahsulot ishlab chiqara oladi.

Kompaniya buni shunchaki emas balki bozordagi o’sib borayotgan talab tufayli ro’yobga chiqarmoqchi. 2026 yilga borib O’zbekistonning metallga bo’lgan talabi 6 mln tonnaga yetadi. Bu raqam o’tgan yili sohani rivojlantirishga bag’ishlangan yig’ilshda prezident tomonidan aytilgan edi. Bu degani AJ bozorni chorak qismini egallashi mumkin. Xalqaro moliya institutlari bu yil va undan keying yillarda YaIM hajmi 5% va undan ko’pga o’sishini prognoz qilmoqda.

5+

«O’zmetkombinat» bilan bo’lgan vaziyatda investorlar 50 mln dollarga emas 478 mln dollarga obligatsiyalarni sotib olishga tayyor edi. Arizalar aynan shu summaga to’g’ri kelar edi. Shu sababdan qog’ozlar 1.22% mukofot bilan amalga oshirildi. So’ndirilish rentabelligi esa 22% ni tashkil etdi. Kupon esa yarim yilda bir marta to’landi.

“Natijaga olib borsa barcha usul yaxshi», – deydi Tatyana Budey. Meni vazifam esa avvalambor siz nimani moliyalishtirmoqchiligingizni aniqlash. Keyin muayyan maqsad uchun qaysi vositalar mos kelishini ko’ramiz. Men obligatsiyalar chiqarilishiga ijobiy qarayman. Fikrimcha, bu moliyalashtirish uchun mablag’ jalb qilishning eng yaxshi yo’li. Lekin yana bir tomoni bor summalar va stavkalarga bog’liqlik.

Moliyaviy direktorning fikriga ko’ra, bugun O’zbekistonda uncha katta hajmda bo’lmagan investitsiyalar uchun shu vositadan foydalanish mumkin. O’zbekiston bozorida 50 mlrd so’mni osonlik bilan to’plash mumkin. Agar anchayin katta summalar haqida gap ketsa (50 mln dollar va undan yuqori) boshqa tarafi bunday hajmdagi erkin likvidlik topish masalasi. Tatyana Budey obligatsiyalar joylashtiruvi ijobiy natijalari Freedom Brokerning yaxshi anderrayterlik qilganidan dalolat berishiga ishonadi.

Kombinat rahbariyati ham bunda chakana ish qilgani yo’q. Investorlarni jalb etish uchun viloyatlarda emitent va anderrayter Roadshow da o’z taqdimotlari bilan chiqish qildi.

Yangi keys

AJ erishilgan natijada to’xtab qolmoqchi emas. Bu yili kompaniya bozorga qo’shimcha aksiyalar chiqarib, FPO da qatnashaadi. AJ 5% gacha aksiyalarni chiqarishni reja qilyapti, bu esa free float hajmini 15%ga chiqarish imkonini beradi. «O’zmetkombinat» anderrayteri sifatida Avesta Investment Group qatnashadi. Tashkilot sherigi Karen Sarapionov «Kursiv»ga ma’lum qilishicha, kompaniya QPK qurilishini yakunlash uchun hamma shart sharoitlarni tayyorlab qo’ygan. Demak AJ endilikda oshadigan quvvati bo’yicha baholanishi kerak. Ammo kompaniya aksiyalari narxi bozordagi kam likvidlik sabab bir necha oylardan beri barqaror darajada turibdi.

Srapionov Kompaniya uchun xom-ashyo bilan ta’minlash, elektrenergiya tariflari hamda qarz yukining qulay sharoitlariga rioya qilishni bo’lajak xavflardan deb sanab o’tdi. “Barcha xavflar muntazam o’tkaziladigan investorlar bilan uchrashuvlar orqali muhokama qilinib, hisobga olinadi va bu bilan ularning qilinayotgan ishlardan boxabarliklari va minimizatsiyasi ta’minlanadi. Umuman olganda kompaniya menejmenti barcha xavflarni yetarli darajada ishonch bilan nazorat qilib, ishlab chiqarish rejalari ijrosiga, qurilishni moliyalashtirishga va daromadga erishyapti deya xulosa qildi Srapionov.

Investorlar tomonidan kompaniyani obyektiv baholash omillariga qo’shimcha qilib suveren darajadagi Fitch xalqaro reytingi, tayyorlanayotgan ESG reytingi va MHXS standartlariga muvofiq muntazam hisobotlarini keltirish mumkin.