McKinsey Global Instituti mutaxassislarining fikricha, yaqin o’n yillikda jahon iqtisodiyoti to’rtta ehtimoliy ssenariy bo’yicha rivojlanishi mumkin.

O’tgan 20 yil ichida iqtisodiy salomatlik va boylikni o’z ichiga olgan global balans yalpi ichki mahsulotga nisbatan ancha tez o’sdi. Iqtisodiyotni rag’batlantirish uchun foiz stavkalari past darajada saqlanganligi sababli, aktivlar narxi va qarzlar ko’tarildi.

2000 va 2021 yillar oralig’ida qimmatli qog’ozlar xoldinglariga 160 trillion dollar qo’shildi, chunki aktivlar narxi past foiz stavkalari sharoitida ko’tarildi. Har bir dollar investitsiya uchun 1,90 dollar qarz bor edi. Shu bilan birga, G-7 mamlakatlarida hosildorlikning o’sishi sekin sur’atda sekinlashdi.

1980 yildan 2000 yilgacha hosildorlik yiliga 1,8% ga o’sdi. 2000 yildan 2018 yilgacha u yarmidan ko’proq sekinlashdi va yiliga atigi 0,8% ga o’sdi. Juda ko’p tejamkorlik juda kam samarali investitsiyalar ortidan klassik dunyoviy turg’unlikni keltirib chiqardi.

«Bugungi kunda ko‘pchilik rahbarlar o‘zlarining professional hayotining katta qismini shu muhitda o‘tkazishgan. Ammo kelajak butunlay boshqacha bo’lishi mumkin va bugungi kunda o’rta muddatli stsenariylar doirasi juda keng. Natijada, shu paytgacha ko‘plab biznes rahbarlariga o‘z karyeralarida yaxshi xizmat qilgan sezgi ularni yo‘ldan ozdirishi mumkin», — deb yozadi hisobot mualliflari.

Inflyatsiyani yuqori darajaga ko’tarishi mumkin bo’lgan tarkibiy kuchlar mavjud bo’lsa-da, markaziy banklarning inflyatsiyani jilovlash bo’yicha majburiyatlari tuzatishlar va pul mablag’larini kamaytirishga olib kelishi mumkin. Raqamli texnologiyalar va sun’iy intellektning tarqalishi bilan bir qatorda ortib borayotgan sarmoya samaradorlikni oshirishi va dunyoga ortiqcha muvozanatni engishga yordam berishi mumkin.

O’tmishga qaytish

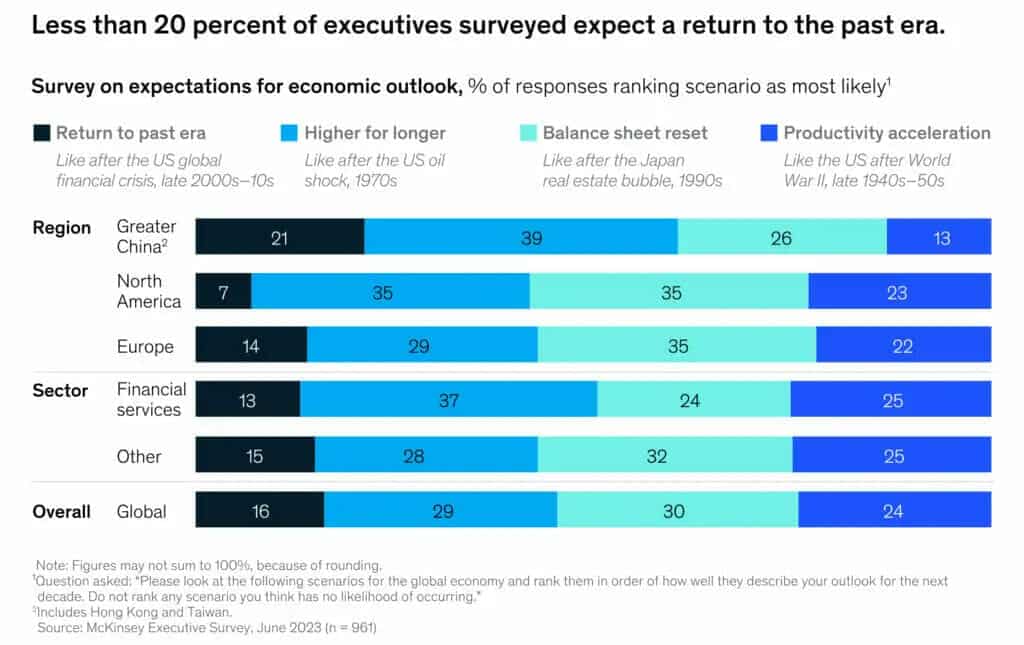

1000 ta kompaniya rahbarlari oʻrtasida oʻtkazilgan soʻrov natijalariga koʻra, eng ehtimoliy stsenariy oʻtgan davrdagi stsenariydir. Taxminan 84% shunday fikrda. Qolgan respondentlar qolgan uchta variant o’rtasida teng taqsimlangan. Moliyaviy xizmatlar rahbarlari va yirik aktivlar menejerlarining 50 ga yaqin yuqori martabali rahbarlaridan iborat guruh alohida so’rovda qatnashgan holda, inflyatsiya va foiz stavkalari kelgusi o’n yillikning katta qismida yuqori bo’lib qoladigan uzoqroq stsenariyda yuqoriroq ssenariyga ishonishadi.

«Respondentlarning bir qismi o’tmishga qaytishni kutmoqda, bu hozirda amalga oshirilayotgan ko’plab uzoq muddatli siljishlarning aksidir. Ularning qanday rivojlanishi, albatta, noaniq”, – deydi McKinsey Global Institute.

Oxirgi yigirma yil ichida global balansning uzluksiz kengayishi asosan cheklangan samarali investitsiyalar va ortiqcha jamg‘armalar hisobiga turtki bo‘ldi, bu esa foiz stavkalarini pasaytirib, qarz va aktivlar narxining oshishiga turtki bo‘ldi.

Agar ishlab chiqarishga investitsiyalar ko’paysa, bu o’zgarishi mumkin. Net nolga o’tish qimmatga tushadi. Yaqinda ham COVID-19 pandemiyasi, ham Rossiyaning Ukrainaga bostirib kirishi natijasida yuzaga kelgan ta’minot zanjiridagi stress ta’minot zanjirining mustahkamligiga e’tibor qaratdi. Ulardan ba’zilari qayta konfiguratsiya qilinmoqda, bu esa investitsiyalarni talab qiladi. Mudofaa xarajatlarining oshishi ham investitsion sohani ko’rsatishi mumkin.

Ishlashni tezlashtirish stsenariysi ham juda mumkin. Rahbarlarning chorak qismiga ko’ra, bu to’rttasining eng katta ehtimoli va to’g’ri choralar ko’rilsa, bu sodir bo’lishi mumkin, deb hisoblaydi.

Kompaniyalar o’zlarini qanday himoya qilishlari mumkin?

Ba’zi firmalar bitta stsenariy bo’yicha pul tikishni xohlashlari mumkin, boshqalari esa bir nechta variantni taqdim etishni afzal ko’rishlari mumkin. Oldingi davrga qaytish, aslida, odatdagidek, barcha xavf-xatarlarni o’z ichiga olgan biznesdir. Muhim o’zgarishlarni o’z ichiga olgan uchta variantga tayyorgarlik ko’rish uchun aniq harakatlar talab qilinishi mumkin.

Higher for longer. Korxonalar xomashyo bahosi va ish haqining o‘sishiga javob berish uchun narx belgilash, xarid qilish va unumdorlikka nisbatan uch tomonlama yondashuvdan foydalanishi mumkin. Ular, shuningdek, o’sish va yuqori kapital xarajatlardan foyda olish uchun o’zlarining biznes portfelini qayta qurishlari va o’zlarini kirish va mehnat xarajatlarining o’sishidan himoya qilishlari mumkin. Firmalar, shuningdek, tengsizlikning pasayishi bilan bozor segmentini ta’minlashga e’tiborini kuchaytirishi mumkin. Aktivlar va boyliklarni inflyatsiya eroziyasidan himoya qilishga intilayotgan investorlar ham yuqori rentabellik muhitini topadilar. Moliyaviy institutlar doimiy ravishda o’sib borayotgan balanslar bilan bog’liq biznes modellarini qayta ko’rib chiqishlari kerak. Masalan, banklar sof foiz daromadlarini ko’proq pullik biznes modellari bilan to’ldirishga harakat qilishlari va boylar uchun boylikni boshqarishga kamroq ishonishlari mumkin.

Balance sheet reset. Moslashuvchan xarajat bazasi, kamaytirilgan qarz xavfi va «kuchli balanslar» mumkin. Korxonalar, shuningdek, jiddiy iqtisodiy tanazzulga yuz tutgan taqdirda, o’zlarining xarajatlar bazasiga qanday moslashuvchanlikni ta’minlash haqida o’ylashlari mumkin. Shuningdek, ular qarzni kamaytirishi, bozor narxlarining qimmatli qog’ozlar va ko’chmas mulkka ta’sirini cheklashi va bunday stsenariyda to’lashda qiyinchiliklarga duch kelishi mumkin bo’lgan qarzdorlarni aniqlashi mumkin. Xuddi shunday, investorlar aktivlarni o’zgartirish va defoltlardan himoyalanishni izlaydilar. Ushbu stsenariyda naqd pulni saqlash eng yomon variant bo’lmaydi.

Moliyaviy institutlar 2008-2009 yillardagi moliyaviy inqirozdan keyingi yillardagidan farqli bo’lmagan vaziyatga duch kelishi mumkin. Konsolidatsiya va qo’shilish va sotib olish, shu jumladan ofat holatlari, zarur tayyorgarlik ko’rish uchun muhim imkoniyatlar bo’lishi mumkin.

Productivity acceleration. O’sishni tezlashtirishdan foyda olish uchun bozorning raqobatchilardan oldin o’sishini ta’minlash uchun texnologiya, yangi imkoniyatlar va avtomatlashtirishga sarmoya kiritish mantiqan to’g’ri keladi. Hosildorlikni oshiradigan kompaniyalar katta daromad olishlari mumkin.

Inson kapitali va materiallar yetishmasligi mumkin. Shu sababli, korxonalar ushbu resurslar uchun yuqori raqobatbardosh bozorlarga kirishni qanday ta’minlash haqida tashvishlanishlari kerak. Foiz stavkalari ko’tarilganda, firmalar uzoq muddatli moliyalashtirishni erta ta’minlash uchun oqilona bo’ladi.

Bundan tashqari, investorlar qimmatli qog’ozlar o’sishi imkoniyatlarini topishlari va ko’chmas mulk foiz stavkalarining salbiy ta’siriga duch kelishlari mumkin. Moliyaviy institutlar kapital loyihalar va korxonalarni moliyalashtirish uchun keng imkoniyatlardan foydalanishlari mumkin.

Eslatib oʻtamiz, avvalroq Osiyo taraqqiyot banki Oʻzbekistonning 2023 va 2024-yillarga moʻljallangan iqtisodiy oʻsish prognozini 2023-yilning birinchi yarmidagi iqtisodiy oʻsish investitsiyalar va sanoatni kengaytirish hisobiga kutilganidan yuqori boʻlganidan keyin oshirgan edi.